作者:满吉勇

来源:35斗

伴随着疫情的缓解和全国经济的逐渐复苏,各行各业也正在焕发出新的生机与活力,且随着超市、商城的开放,抑制已久的食品行业再次兴起,十余家食品行业公司正在等待上市。

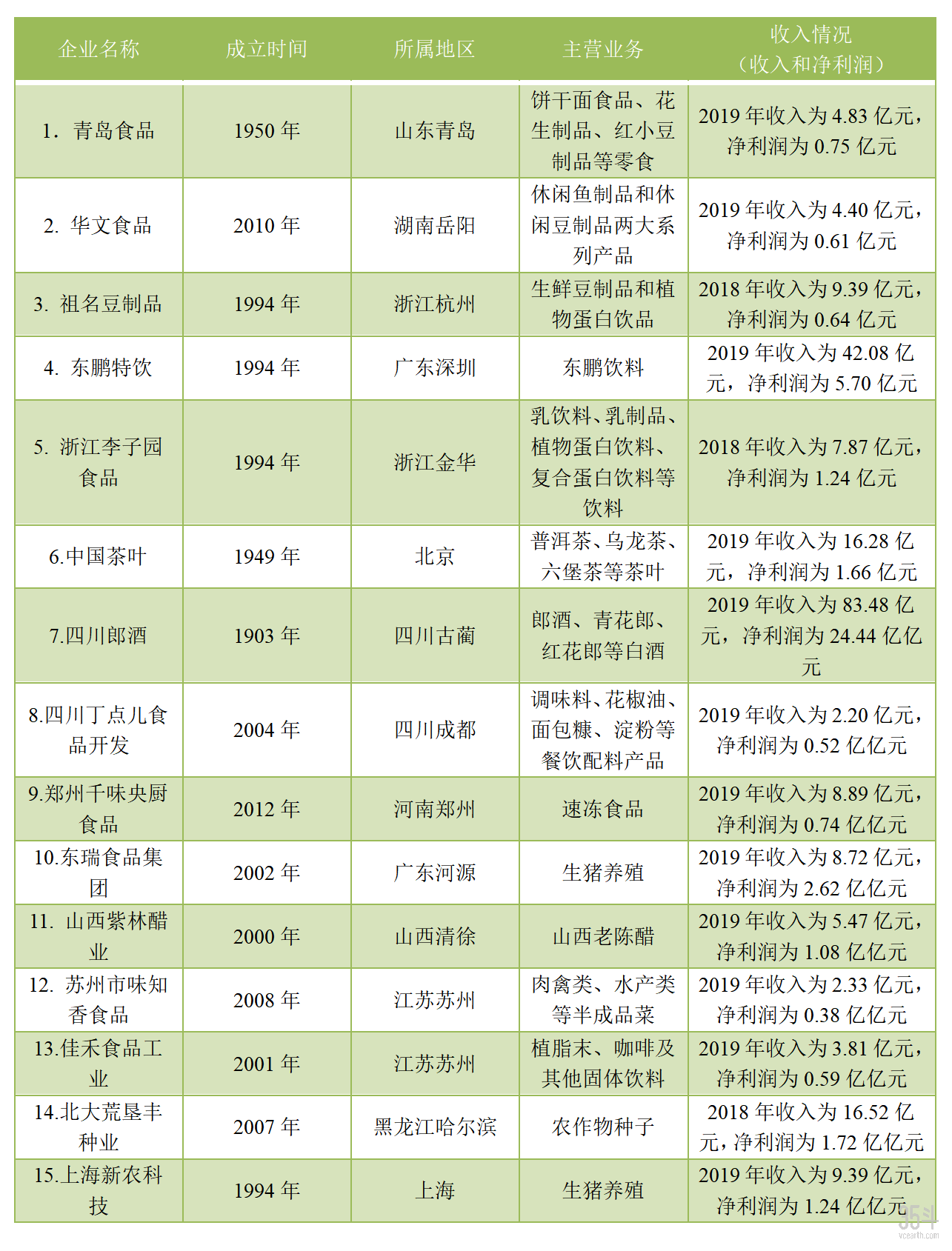

据35斗梳理,青岛食品股份有限公司、中国茶叶股份有限公司、四川郎酒集团等公司正在“摩拳擦掌”,排队等待IPO,以实现企业的产业结构调整,进一步扩大企业影响。资金涌入后,将会对企业未来产生巨大影响,甚至影响相关市场的格局。因此,本文将提前对这十余家排队等待IPO的公司进行盘点和介绍,以促进大家对相关公司的了解。

表:IPO排队中企业盘点

数据来源:证监会,35斗整理;

青岛食品

(图为青岛食品钙奶饼干,来自公司官网)

青岛食品股份有限公司创建于1950年,现已拥有总资产1.4亿元,占地面积13.2万平方米,有先进的食品生产线22条,主要生产饼干面食品、花生制品、红小豆制品、巧克力糖果、调配米粉、休闲食品等六大类100多个花色品种。

日前青岛食品已递交招股说明书,拟登陆A股市场。事实上,作为传统食品企业,青岛食品近年来一直在积极寻找向资本市场靠拢的机会。早在2018年3月,该公司就成功在新三板挂牌,总股本为0.67亿股。在新三板的出色表现,也成为了青岛食品本次冲击IPO的动力之一。

据招股书数据披露,2017-2019年青岛食品的营业收入及净利润均处于逐年递增态势,营收分别为4.44亿元、4.74亿元和4.83亿元,净利润分别为0.48亿元、0.67亿元和0.75亿元。或鉴于稳步的业绩增长,青岛食品加快了IPO步伐。

此次IPO,青岛食品拟将募集资金全部投向智能化工厂改建、研发中心建设、营销网络及信息化建设三个项目,共计约4.64亿元。

华文食品

(图为华文食品主打产品,来自华文食品官网)

湖南省华文食品有限公司成立于2010年,是一家以食品研发、生产、加工、销售于一体的现代大型食品集团,公司旗下拥有劲仔、博味园等多个休闲食品品牌,产品涉及小鱼仔休闲食品、豆干制品两大系列,涵盖数十种休闲食品单品,是国内领先的现代化食品制造集团。

招股说明书显示,近年来,华文食品进入到蓬勃发展期,业绩实现持续快速增长。2016年至2019年1-6月,公司营业收入分别为3.97亿元、7.67亿元、8.05亿元、4.40亿元;归母净利润分别为2585.99万元、7566.19万元、1.15亿元、6082.24万元。

作为国民零食品牌的杰出代表,华文食品旗下的劲仔小鱼年销售额达7亿元,已连续多年稳居鱼类零食第一。同时,华文食品依托成熟的酱卤工艺,在风味豆制品和风味肉制品零食领域发力,创下年营收近2亿元的佳绩,并跻身各自赛道前列。

本次IPO,华文食品拟通过IPO募集资金1.61亿元,其中9923.01万元用于风味小鱼生产线技术改造项目,6147.16万元用于品牌推广及营销中心建设项目,希望借助资本市场实现加速发展,进一步巩固休闲卤味鱼制品行业的龙头地位。

祖名豆制品

(图为祖名豆制品产品,来自祖名豆制品官网)

祖名豆制品股份有限公司位于杭州市滨江区,是集研发、生产、销售于一体的全国大型豆制品生产企业,目前拥有安吉祖名豆制食品有限公司、扬州祖名豆制食品有限公司和上海祖名豆制品有限公司三家全资子公司。

公司自1994年创立以来,,经过二十多年的不断努力,已经从一个小豆制品加工厂发展成为浙江省农业龙头企业、浙江省科技农业龙头企业、全国农产品加工示范企业和农业产业化国家重点龙头企业。

招股书资料显示,祖名豆制品的两大主要业务是生鲜豆制品和植物蛋白饮品,在2018年分别实现收入3.37亿元和1.24亿元,分别占营业收入比重为57.46%和21.11%,是公司发展最为成熟的业务系列。同时第三大业务系列休闲豆制品2018年实现营业收入5974.76万元,占营业收入的比重为10.18%。2016年、2017年和2018年,祖名豆制品分别实现营业收入8.5亿元、8.6亿元和9.39亿元,分别实现净利润3702.8万元、4148.87万元和6394.18万元。

根据祖名豆制品的IPO计划,本次募集资金总额为2.8亿元,分别投向“年产50000吨豆制品生产线技改扩建项目”、“研发检测中心建设项目”、“营销网络建设项目”,以解决祖名豆制品在产品销量上的瓶颈问题。

东鹏特饮

(图为东鹏特饮饮料产品,来自东鹏特饮官网)

东鹏饮料(集团)股份有限公司于1994年06月30日成立,在2003年完成了由国企向民营股份制其余的改革,改制后飞速发展。旗下产品涵盖能量饮料、非能量饮料以及包装饮用水三大类型,能量饮料主要为东鹏特饮,非能量饮料主要为柠檬茶、菊花茶等植物性饮料,销售网络覆盖全国近100万家终端门店。

财务数据方面,2017年、2018年和2019年,东鹏饮料的营业收入分别为28.43亿元、30.37亿元和42.08亿元人民币;毛利率分别为47.92%、45.97%和46.74%;净利润则分别为2.96亿元、2.15亿元和5.70亿元。2017-2019年,东鹏饮料的销量分别为561258吨、659919吨、990839吨,其中主导产品东鹏特饮销量为496711吨、542077吨、848597吨。

4月24日,东鹏饮料(集团)股份有限公司(以下简称“东鹏饮料”)已正式向证监会递交招股说明书,拟在上海证券交易所主板上市,保荐机构为华泰联合证券。本次IPO东鹏特饮拟发行不超过4001万股,募集14.9亿元,其中8亿元用于华南和重庆西彭生产基地建设,3.7亿元用于营销网络升级及品牌推广,7521万元用于信息化升级建设,3147万元用于研发中心建设,2亿元用于总部大楼建设。

浙江李子园食品

(图为李子园饮料产品,来自李子园官网)

浙江李子园食品股份有限公司成立于1994年10月22日,总部位于素有“南方奶牛之乡”之称的浙江省金华市,是一家集含乳饮料及其它饮料研发、生产、销售于一体的股份有限公司。公司产品有含乳饮料、乳制品、植物蛋白饮料、复合蛋白饮料、果汁饮料、谷物类饮料六大系列。

根据招股说明书显示,2016-2018年李子园分别实现营收4.53亿元、6.02亿元、7.87亿元,对应净利润为1.02亿元、9017万元和1.24亿元。2017年净利润略有下滑,但2018年净利再度实现快速增长。报告期内,公司含乳饮料的销售收入分别为4.26亿元、5.78亿元和7.60亿元,占公司主营业务收入的比例分别为94.29%、96.12%和96.71%,为公司主要收入及利润来源。

招股书同时显示,本次募集资金投资项目包括年产10.4万吨含乳饮料生产项目、年产 7万吨含乳饮料生产项目以及技术创新中心建设项目。

中国茶叶

(图为 中国茶叶茶园,来自中国茶叶官网)

中国茶叶成立于1949年,是茶行业唯一央企及全品类中华老字号茶企。中国茶叶定位于全品类、一体化运营的品牌消费品公司,主营业务为各类茶叶及相关制品的研发、生产和销售。创造“中茶”核心品牌及“海堤”“猴王牌”“蝴蝶牌”“百年木仓”等子品牌,主要产品包括乌龙茶、普洱茶、花茶、红茶、六堡茶、白茶、安化黑茶、绿茶及相关制品等。其中,普洱茶、乌龙茶、六堡茶等是中国茶叶的营收贡献主力,分别占2019年营收的35.11%、33.06%、19.59%。

近日,中国茶叶股份有限公司(以下简称“中国茶叶”)向上海证券交易所递交招股书,申请A股上市,拟募集5.40亿元用于云南普洱茶产能建设、营销网络及品牌建设。而普洱澜沧古茶股份有限公司(以下简称“澜沧古茶”)也在同一日递交了招股书,申请深交所上市。

招股书显示,2017年至2019年,中国茶叶营业收入分别为12.29亿元、14.90亿元和16.28亿元,归母净利润分别为1.74亿元、1.45亿元,1.66亿元。从增速来看,中国茶叶2019年营收增速9.31%,较2018年的21.22%明显放缓;归母净利润增速2018年与2019分别为-16.92%、14.32%,也出现较大波动。

值得一提的是,欲IPO上市募资的中国茶叶其实并不差钱,上市前突击分红,账面资金也较为充裕。根据招股书,2017年,中国茶叶向全体股东现金分红0.3亿元,而在2018年、2019年,分别分红0.97亿元、1.02亿元,逐年增多。此外,2020年5月6日,中国茶叶再次进行利润分配,总分配金额1.40亿元。截至2019年末,公司账面货币资金有4.83亿元,已近乎达到募资额的90%。此次拟在A股上升的目的是为了未来拓宽销售渠道和营销网络、及时推出新产品,以降低未来市场竞争加剧、市场份额降低的风险。

四川郎酒

(图为四川郎酒宣传照,来自四川郎酒官网)

四川郎酒集团(全称为四川郎酒集团有限责任公司),是一个以生产销售中国名酒——郎酒为主业的大型现代化企业集团,厂区所在地地处四川古蔺县二郎镇。 郎酒始于1903年,产自川黔交界有“中国美酒河”之称的赤水河畔。

招股书显示,“郎”牌郎酒于1984年、1989年连续两度获评“国家名酒”,奠定了在全国白酒行业中的重要地位。目前,公司主力产品包括以青花郎、红花郎为代表的酱香型白酒,以及以郎牌特曲、小郎酒、顺品郎为代表的浓香、兼香型白酒。

此外,酒酱香型基酒产能1.8万吨,产能利用率已达94%,本次募投项目预计新增产能2.27万吨,加上吴家沟等其他在建项目,酱香基酒整体产能将超过5万吨;浓香型基酒已建成产能1.8万吨,募投项目建成后也将超过5万吨。

截止2019年末,郎酒股份资产总额约为209亿元。2017至2019年,营业收入分别为51.16亿元、74.79亿元、83.48亿元,后两年增速分别为46% 和12%;净利润分别为3.02亿元、7.26亿元、24.44亿元,后两年增速达140% 和237%。

郎酒股份此次募集资金主要用于白酒产能建设、数字化运营、企业技术中心建设等项目。其中,酱香产能建设计划投资总额约50亿元,具体建设内容包括二郎基地技改、吴家沟基地技改(二期)等;浓香及兼香产能建设计划投资总额约21亿元,包括石洞郎酒浓香型白酒生产基地项目、郎酒泸州包装中心建设项目(二期)等。

四川丁点儿食品开发

(图为四川丁点儿食品的调料产品,来自四川丁点儿食品官网)

丁点儿食品成立于2004年,原名为成都珪一食品开发股份有限公司,位于成都中国川菜产业化功能区,是川菜标准化调味料专业服务商,主要生产“丁点儿”、“麻得倒”两大品牌的调味料、花椒油、面包糠、淀粉等餐饮配料产品。

公司称核心竞争力为研发技术和品牌效应。在研发技术方面,丁点儿食品已经获得3项发明专利及33项产品外观专利。在品牌效应方面,“丁点儿”牌调味料连续多年荣获四川省名牌产品称号、“丁点儿”商标被认定为四川省著名商标。目前,丁点儿食品拥有上万平米现代化花椒油生产基地,每年的产能为9000吨,并且匹配了5000亩花椒基地。

据其招股书数据披露,报告期内丁点儿股份2017-2019年营业收入分别为1.87亿元、1.94亿元和2.20亿元,其净利润也和营收一样处于逐年递增态势,分别为0.11亿元、0.36亿元和0.52亿元,且上升幅度较大,2019年及2018年较上一年增幅分别为225.51%和41.88%。

此外,丁点儿股份坚持以经销为主、直销为辅的销售模式。据招股书可知,报告期内该公司九成以上的营业收入均来源于经销商,分别为1.79亿元、1.88亿元和2.07亿元,占主营业务收入比重高达95.60%、97.28%和94.46%。

丁点儿股份此次IPO预计将募集约4.34亿元资金,拟投向标准化川味调味料研发和生产基地扩能技改、营销服务体系建设两个项目,以实现技术革新和产品升级。

郑州千味央厨食品

(图为郑州千味央厨食品产品,来自郑州千味央厨食品官网)

郑州千味央厨食品股份有限公司,成立于2012年,致力于为餐饮、酒店、团体食堂提供全面供应解决方案,是大型速冻食品生产企业思念食品的关联公司。此外,千味央厨食品正是肯德基、必胜客、华莱士、海底捞、真功夫、九毛九、呷哺呷哺、小肥羊、老乡鸡等餐饮品牌的供应商。

据招股书显示,2017-2019年,千味央厨营业收入分别为5.93亿元、7.01亿元、8.89亿元,复合增长率22.43%;对应的净利润分别为0.47亿元、0.59亿元、0.74亿元,2018年较2017年增长25.53%,2019年较2018年增长25.42%。

此外,千味央厨于2018年末宣布获得亿元融资,京东为领投方,绝味食品跟投,两家共出资1亿元,获得千味央厨约10%股权。京东与千味央厨将主要围绕“京东到家”、“7Fresh”、“新通路业务”、“供应链”等方面展开合作。

证监会官网显示,郑州千味央厨股份有限公司(以下简称“千味央厨”)于6月19日提交了招股说明书,拟赴深交所上市,本次募集资金4.37亿元将用于子公司新乡千味食品加工建设项目(三期)、总部基地集研发中心建设项目及补充流动资金。

东瑞食品集团

(图为东瑞食品集团总部照片,来自东瑞食品集团官网)

东瑞食品集团股份有限公司创立于2002年,是农业产业化国家重点龙头企业,地处有“中国绿色明珠之城”称号的广东河源,毗邻经济发达的粤港澳大湾区,经过近20年的发展,现已成为一家集科研、生产、贸易于一体的现代化农业集团。

从股权结构来看,东瑞食品由控股股东、实际控制人袁建康家族控制。2017年至2019年,该公司分别实现营业收入6.34亿元、6.14亿元、8.72亿元,实现净利润5168.43万元、806.07万元、2.62亿元,生猪出栏量各自为28.65万头、33.92万头、25.22万头,但受原材料市场和非洲猪瘟的影响,业绩波动幅度较大。

本次发行募集资金拟投资于5个生猪养殖相关项目以及补充流动资金,投资金额共计18.44亿元,拟使用募集资金18.1亿元。新项目全部达产后,可新增生猪产能80.12万头,新增饲料生产能力10万吨。东瑞食品指出,未来3年,自身将依托自主研发的“高床发酵型养猪系统”,结合现代高楼养猪模式,建设一批标准化、现代化生态型养殖场,并同步配套饲料生产能力,建设标准化屠宰加工厂、配套冷链物流体系。争取3年内,生猪生产规模达到200万头、饲料生产规模达到70万吨、年屠宰加工生猪量达到100万头。

山西紫林醋业

(图为山西紫林醋业主打产量紫林陈醋,来自山西紫林醋业官网)

紫林醋业成立于2000年,主要从事食醋系列产品、醋饮料和料酒的研发、生产和销售。算上这次IPO,紫林醋业已经三次向A股冲刺。虽然醋是山西一张抢眼的名片,但时至今日山西仍然没有一家醋企上市。紫林醋业在前两次均铩羽而归——分别在2016年6月20日、2017年12月19日两次提交招股说明书,但在2018年上会前夕,紫林醋业突然表示尚有相关事项需要进一步核查而撤销上市。

据招股书,紫林醋业营收与净利皆逐年上升。2017-2019年,紫林醋业实现营收分别为4.54亿元、5.06亿元、5.47亿元;净利润分别为0.66亿元、0.84亿元、1.08亿元。

此次IPO,紫林醋业拟募资的5.74亿元中,大部分资金投向了年产10万吨酿造食醋生产线建设项目、营销网络建设和品牌推广项目。其中,拟投入1.10亿元进行营销渠道开拓,包括2602家终端门店。其中562家分布在华北区,718家分布在华东区,510家分布在华中区,133家分布在华南区,253家分布在东北区,225家分布在西南区,201家分布在西北区。并在现有的7个营销区中开发11023个餐饮单店(300平方米以上)。

苏州市味知香食品

味知香食品股份有限公司成立于2008年,专注于半成品菜的研发、生产和销售,建立了以“味知香”和“馔玉”两大品牌为核心的产品体系,产品类别达数百种。

这家主营肉禽类、水产类等200余种半成品菜的销售商,招股书中的财务数据表现靓眼。招股书显示,在2016年-2019年1-6月的报告期各期内,公司主营业务实现收入分别为2.89亿元、3.55亿元、4.60亿元、2.33亿元;净利润分别为4147.79万元、5180.45万元、7112.49万元、3812.20万元。

招股书显示,加盟商已经逐步发展成味知香的第一大收入来源,2016-2019年1-6月,来自加盟店的收入占比从3.71%逐步上升至45.27%。但在招股书中,味知香并没有详细的披露加盟商客户支持费、押金等的具体数据。此外,近4年来,味知香生产线产能利用率持续下降,在报告期各期,公司产能利用率分别为107.44%、95.93%、81.49%、73.84%,下滑幅度较为明显,公司产能处于超饱和状态,存在“产能过剩”的隐患。

味知香此次上市,拟募集资金6.54亿元,其中2.86亿用于“年产5千吨的食品用发酵菌液及年产5万吨发酵调理食品项目”。扩产完工后,公司产能将从现有的1.5万吨/年提升至6.5万吨/年,产能扩大3.3倍。

佳禾食品工业

佳禾食品是一家成立于2001年的江苏省苏州市企业,主要从事于植脂末、咖啡及其他固体饮料等产品的研发、生产和销售,产品被广泛应用于奶茶、咖啡、烘焙及麦片等食品饮料的生产制作。经过多年的发展,公司客户包含宗庆后的娃哈哈、A股上市公司香飘飘、统一、联合利华、TORABIKA(印尼)等国内外知名食品饮料企业,还有近年兴起的“CoCo都可”、“85°C”等餐饮连锁品牌门店。

在报告期内的2016-2018年及2019年一季度,佳禾食品分别实现营业收入13.22亿元、13.68亿元、15.95亿元和3.81亿元,期间归属于母公司股东的净利润分别为2.53亿元、1.10亿元、1.30亿元和0.59亿元,净利润这一块尚未形成稳健增长的发展模型。

从利润波动的原因来看,公司利润受原材料价格影响较大,在报告期内公司产品的原材料成本占当期主营业务成本的比重分别为91.56%、91.83%、90.30%和 87.18%,其中葡萄糖浆、食用植物油、乳粉、咖啡豆是公司采购的4大原料,这些原料价格走势和公司业绩高度相关。

本次IPO其由东吴证券承保,拟在上交所主板公开发行不低于4001万股,募资5.65亿元用于发展年产十二万吨植脂末生产基地建设项目、年产冻干咖啡2160 吨项目、新建研发中心项目和信息化系统升级建设项目。

北大荒垦丰种业

(图为北大荒垦丰种业总部照片,来自北大荒垦丰种业官网)

北大荒垦丰种业股份有限公司是一家集研发、生产、加工、销售、服务和进出口业务于一体,具有完整产业链、多作物经营的现代国有控股种业公司。公司控股股东为黑龙江北大荒种业集团有限公司,实际控制人为黑龙江北大荒农垦集团总公司。

招股书显示,垦丰种业2018年实现营业总收入16.52亿元,较上年同期增长15.77%;净利润1.72亿元,较上年同期增长40.98%。此外,公司官网数据显示,年研发投入超亿元,完成了1个研发中心、2个研发分中心、1个生物技术中心、13个区域育种站、60个生态测试站、113个农场试验鉴定站建设,拥有配套设施完善的海南南繁基地,构建了自主研发、合作研发、委托研发、成果收购等多形式、开放式、互利共赢的研发成果转化对接平台,形成了年参试品种300多个,年审定品种20余个的育种研发能力

本次IPO,首次发行股份8350.71万股。作为本次发行上市的募投项目之一,垦丰种业计划在新疆建设 4.5万吨玉米种子加工生产线,同时在武汉建设5000 吨杂交水稻加工生产线,开拓南方杂交水稻的市场。

上海新农科技

(图为上海新农科技总部照片,来自上海新农科技官网)

上海新农科技股份有限公司于1994年,至今已有24年饲料生产及15年规模化猪场运营经验,是一家服务于规模化猪场的专业化集团公司。目前已经发展成为由专业化饲料研发生产销售、规模化生猪养殖、高端原料贸易等主营业务组成的高新技术企业。

2017年、2018年和2019年,上海新农科技分别实现营业收入10.74亿元、9.8亿元和9.39亿元,分别实现净利润1.29亿元、0.66亿元和1.24亿元。未来的新农科技将实现100万吨教保种饲料产能、年出栏300万头自营猪场规模、“公司+基地”模式年出栏300万头猪场规模,并通过完备的平台,服务年出栏400万头规模的客服群体,成为一年服务于规模化猪场的平台型企业。

本次IPO拟募集资金15.8亿元投入:(一)用于补充流动资金(10亿)(二)扩建研发中心及信息平台大楼建设项目(1.9亿)(三)灌云安农牧业梁荡年出栏10万头商品猪场建设项目(1.5亿)(四)李庄年出栏15万头商品猪场建设项目(1.5亿)(五)武汉新农源生态养殖场建设项目(0.9亿)。

IPO上市是企业发展的重要阶段,可以提升公司规范化运营管理能力,增强产业链资源协同调配能力,同时上市后便捷的融资通道也能帮助企业获得发展的关键资金支持,助力企业在做深做优核心业务的同时不断拓展业务边界,实现多元化、平台化发展。

中国资本市场改革已进入新的阶段,将为企业创造更好的上市通道和金融环境,食品类企业是资本市场的重要组成部分,随着更多优质食品公司登陆资本市场,金融助力实体经济发展的动能将逐步加强。

加斗老师好友

获取更多优质资讯

与志同道合伙伴相遇