|

价格:

¥ 69.00

¥ 138.00

|

积分购买:6900获得积分 > |

| 类型:

|

出品机构:农小蜂 |

| 数据量:49页;36图表 | 发布时间:2024-01-17 |

本文约17000+字,含36图表,阅读时间较长,建议收藏阅读。

如需下载报告,欢迎点击页面【立即购买】按钮。

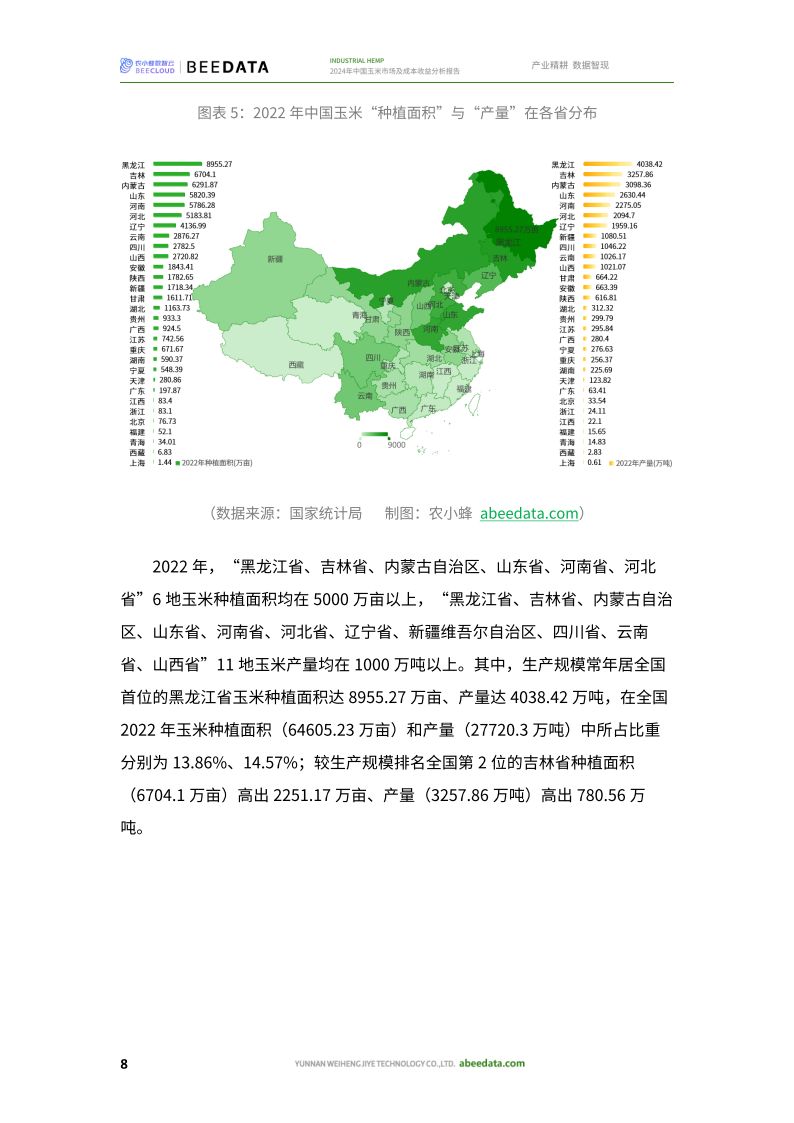

1. 从国内生产形势来看,我国玉米种植面积连续3年保持在6.5亿亩左右,产量连续3年保持在2.7亿吨以上;2023年,中国玉米种植面积达66328.35万亩(约合6.63亿亩),产量达到28884.2万吨(约合2.89亿吨),单位面积产量达435.47公斤/亩,同比分别增长了2.67%、4.2%、1.49%。从产区分布来看,全国31个省(自治区、直辖市)中,除“海南”外,均涉及玉米的规模化生产,其中,“黑龙江”玉米种植面积和产量规模稳居全国首位。

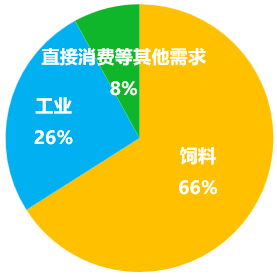

2. 从价格走势来看,2020年以来,随着供需缺口显性化,加之国家调控手段、俄乌冲突等综合因素影响,玉米价格波动上涨,2023年后,国内玉米供需关系阶段性宽松,价格波动下行。从国内消费市场来看,2022年,我国玉米的年需求量达到29781.89万吨,其中,饲料需求占比高达66%,工业需求约占26%,直接消费等其他需求约占8%。从国际贸易来看,中国玉米进口规模常年大于出口规模,主要进口商品为“玉米,种用除外”,主要进口自美国;主要出口商品为“玉米淀粉”,主要出口销往地为印度尼西亚、菲律宾。

3. 从成本收益来看,近年来,我国玉米每亩总成本、总产值均呈现波动增加趋势。2022年,我国玉米每亩总成本已增至1256.84元,较美国高出247.89元,其中,生产成本占比高达73.04%——在2022年生产成本构成中,51.96%为物质与服务费用,48%为人工成本,占比居前3位的细分成本依次是:家庭用工折价、化肥费、租赁作业费;每亩总产值已增至1420.09元,较美国高出137.27元;每亩净利润为163.25元,与美国相差110.63元;平均每亩成本利润率为12.99%,与美国相差14.16%。分产区来看,2022年,我国玉米每亩总成本前3位依次是:甘肃、云南、吉林;每亩总产值前3位依次是:宁夏、新疆、甘肃;每亩净利润前3位依次是:新疆、宁夏、内蒙古。与“棉花、花生、稻谷、大豆”4大玉米同季作物比较来看,玉米2022年的每亩总成本高于“大豆”,每亩总产值低于“棉花、花生”,每亩净利润仅次于“花生”。

1. 国内生产形势分析

1.1. 种植面积连续3年保持在6.5亿亩左右

1.2. 产量连续3年保持在2.7亿吨以上

1.3. 单位面积产量整体呈正增长态势

1.4. 种植面积与产量在谷物中所占比重常年保持在40%以上

2. 市场运行分析

2.1. 玉米价格走势分析

2.2. 国内玉米消费市场分析

3. 成本收益分析

3.1. 每亩总成本持续正增长

3.2. 每亩总产值连增6年,但增速在逐渐放缓

3.3. 每亩净利润近两年来趋稳态势明显

粮食生产是国民经济的基础,玉米作为中国三大粮食作物之一,是种植范围最广、单产最高的谷类作物,也是第一大饲料原料,其在中国农业生产及经济发展中占有重要地位。

中国玉米收获面积常年居全球首位;产量仅次于美国;玉米总消费量位列全球第2位,其中,饲用玉米消费量居全球首位,为了满足国内消费市场的需求,每年大量进口玉米,净进口态势明显。我国玉米消费主要包括四部分,即饲料消费、加工消费、食用消费和种用及其它消费。近年来,随着饲料需求的增长,以及玉米深加工产业的发展,带动了玉米需求快速增长。

2019年以来,随着供需缺口显性化,国家调控手段呈减弱趋势,叠加新冠肺炎疫情、全球通胀预期明显及俄乌冲突等因素影响,玉米价格大幅上涨。目前,中国玉米价格呈现整体稳定、阶段性涨落的变化趋势。

本文基于农小蜂在运营过程中积累的中国玉米种植面积、产量、产区分布、政策导向、市场行情、进出口、成本收益等数据,从玉米生产规模、生产区域分布、玉米市场结构、价格走势、成本收益以及特色产区与品牌等方面进行中国玉米市场情况的分析,为从事玉米全产业链科研、育种、种植、加工、仓储、包装、运输、销售等活动的主体及社会服务机构提供参考。

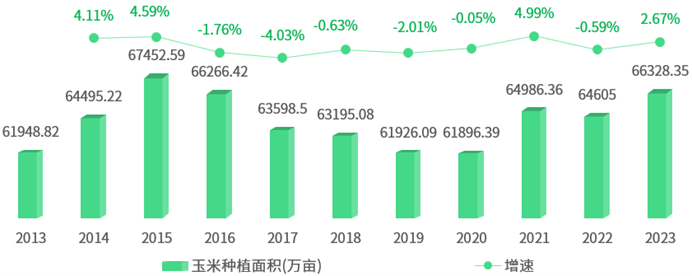

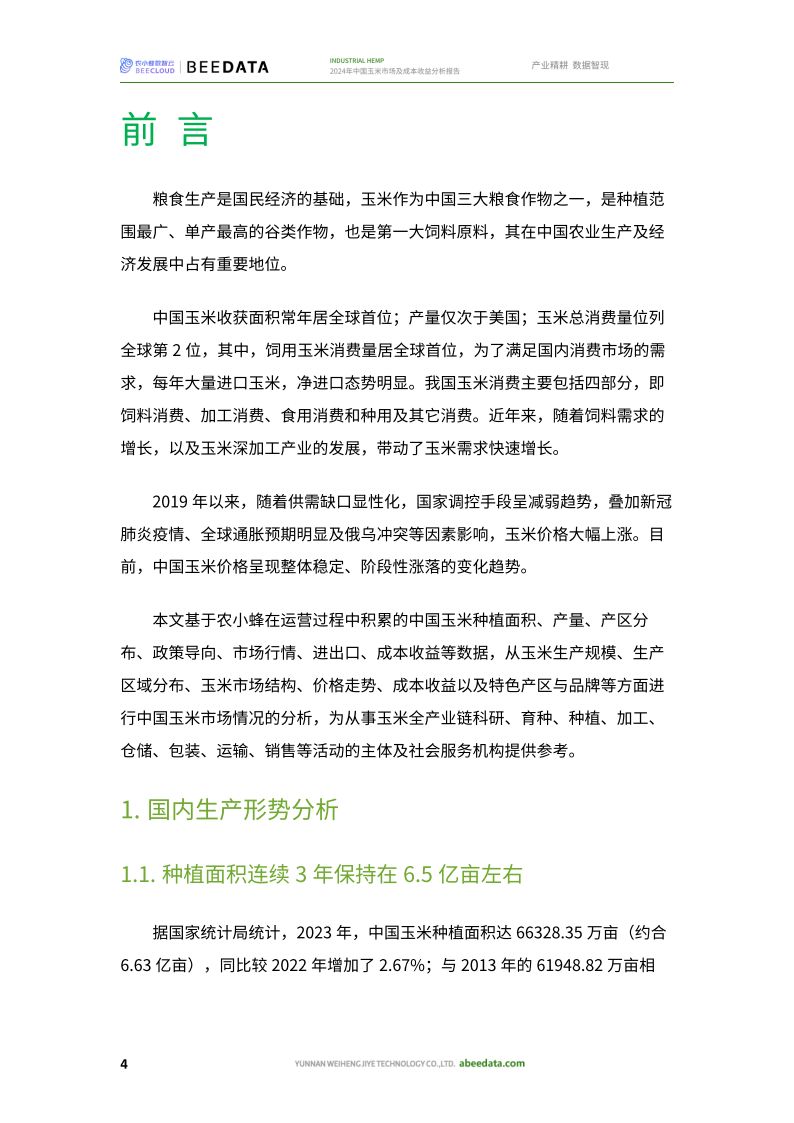

据国家统计局统计,2023年,中国玉米种植面积达66328.35万亩(约合6.63亿亩),同比较2022年增加了2.67%;与2013年的61948.82万亩相比,近10年间增加4379.53万亩,增幅约7.07%,年均复合增长率约0.69%。

图表1:中国玉米种植面积变化趋势

(数据来源:国家统计局 制图:农小蜂 abeedata.com)

2016年以来,受国家取消了玉米临时收储政策并在“镰刀弯”地区推行“粮改饲”政策等综合因素影响,玉米产能过剩,种植面积呈现逐年下降趋势。2020年以来,受疫情以及非洲猪瘟后畜禽产能恢复对饲用玉米的需求拉动等综合因素影响,为保供应,政策指导原则变为“稳口粮、稳大豆、扩玉米”,国内玉米种植意愿提升,种植面积波动增加。

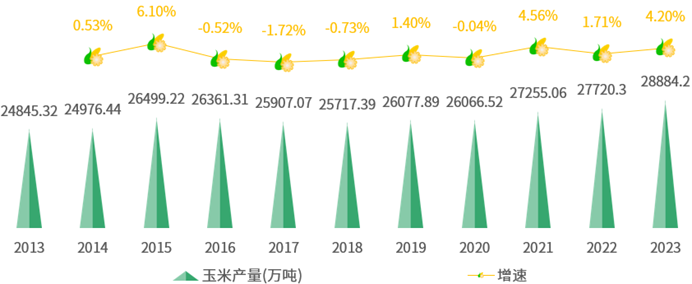

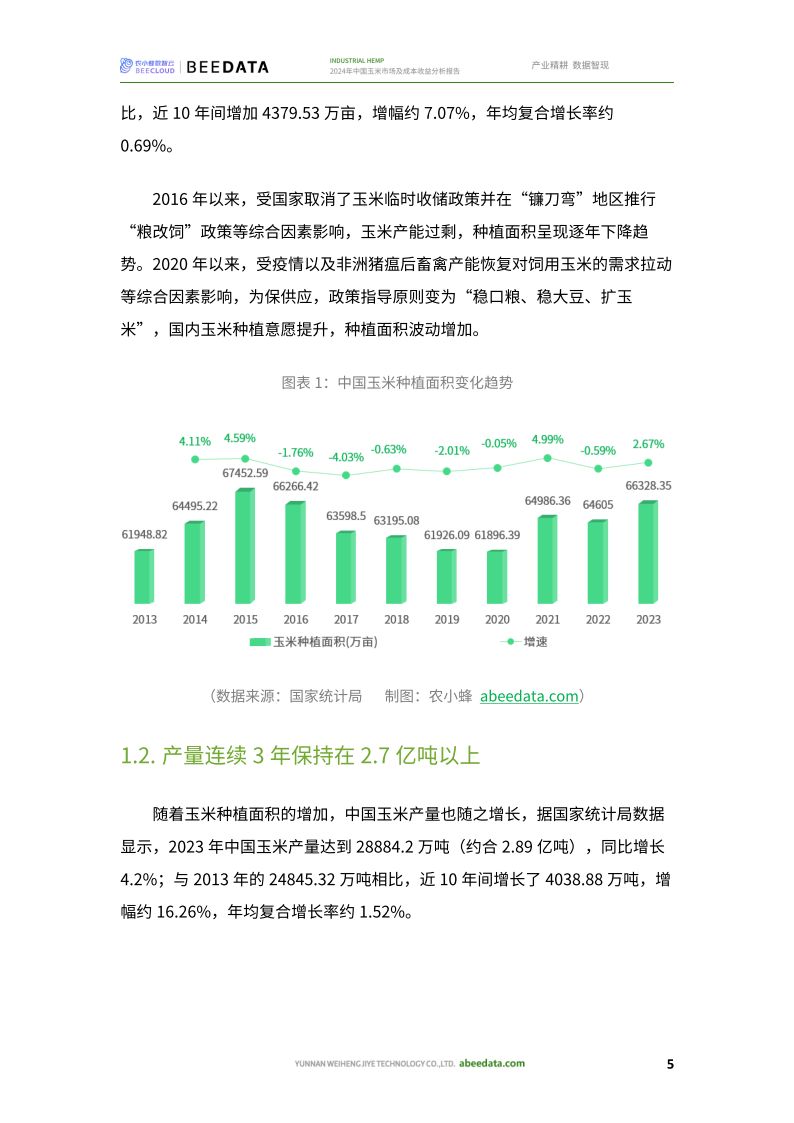

随着玉米种植面积的增加,中国玉米产量也随之增长,据国家统计局数据显示,2023年中国玉米产量达到28884.2万吨(约合2.89亿吨),同比增长4.2%;与2013年的24845.32万吨相比,近10年间增长了4038.88万吨,增幅约16.26%,年均复合增长率约1.52%。

图表2:中国玉米产量变化趋势

(数据来源:国家统计局 制图:农小蜂 abeedata.com)

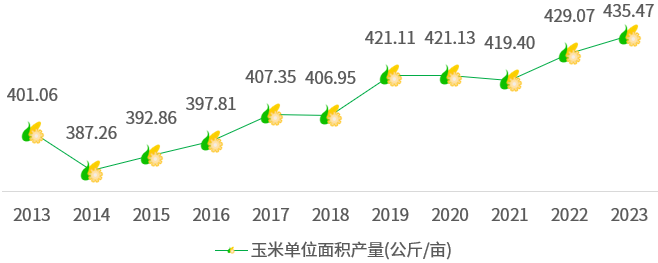

据国家统计局数据显示,2013年以来,中国玉米单位面积产量主要在2014年受农业产业结构调整和技术改革等综合因素影响,有过明显的下降并跌至谷值(387.26公斤/亩),其后整体呈正增长态势。2013~2023年间,中国玉米单位面积产量401.06公斤/亩波动增长到435.47公斤/亩,近10年间增长了8.58%,年均复合增长率约0.83%。

图表3:中国玉米单位面积产量变化趋势

(数据来源:国家统计局 制图:农小蜂 abeedata.com)

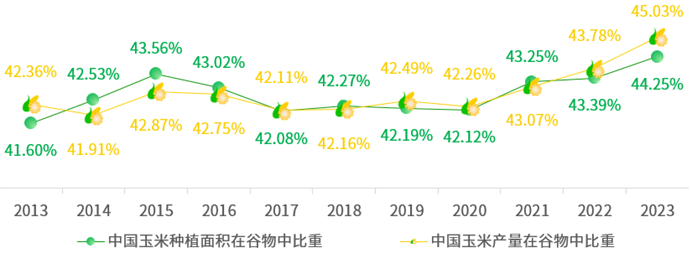

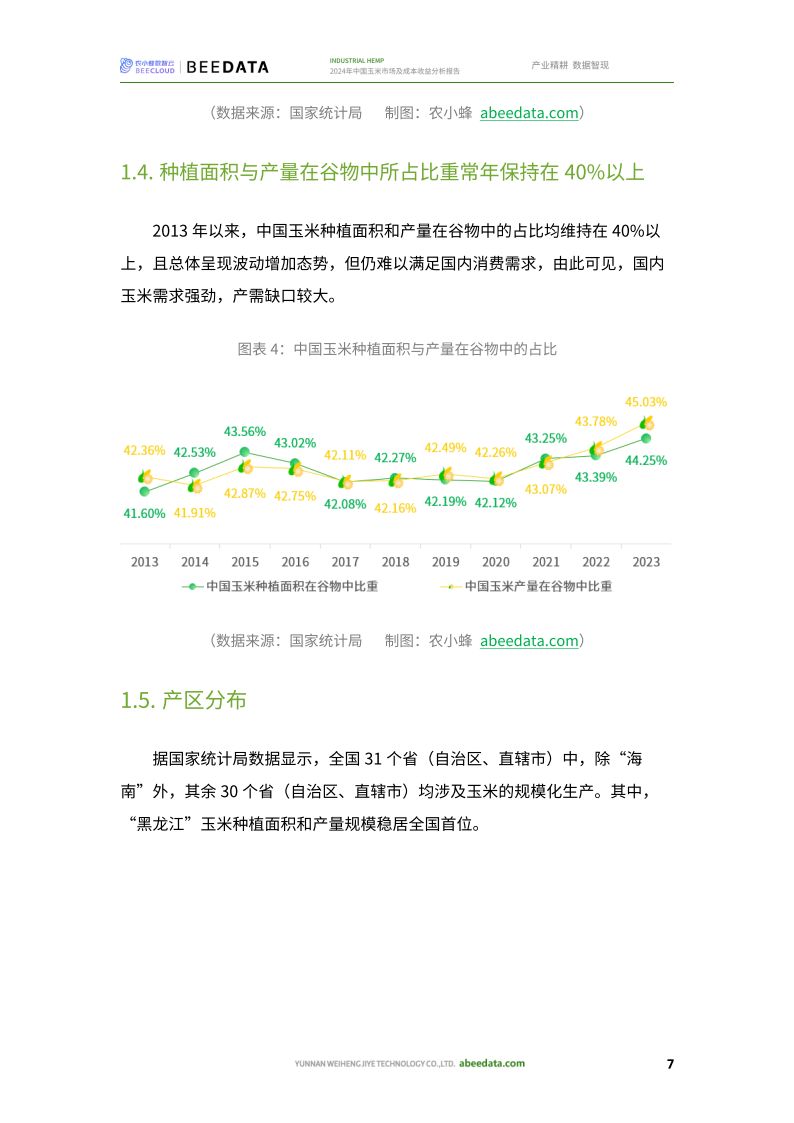

2013年以来,中国玉米种植面积和产量在谷物中的占比均维持在40%以上,且总体呈现波动增加态势,但仍难以满足国内消费需求,由此可见,国内玉米需求强劲,产需缺口较大。

图表4:中国玉米种植面积与产量在谷物中的占比

(数据来源:国家统计局 制图:农小蜂 abeedata.com)

新季玉米的种植面积、进口谷物的输入补给能力、下游产业的需求变化以及宏观经济层面的相关政策都将成为主导玉米市场价格变化甚至改变阶段性趋势的重要因素。

2020年以来,随着供需缺口显性化,国家调控手段呈减弱趋势,叠加新冠肺炎疫情、全球通胀预期明显以及俄乌冲突等因素影响,玉米价格大幅上涨。受俄乌冲突和政策的影响,玉米价格走势呈现出频繁波动的局面。2023年后,国内玉米市场行情呈现由强转弱趋势,价格水平总体下降。

图表5:近年来中国玉米收购价格变化趋势

(数据来源:国家粮油信息中心 制图:农小蜂 abeedata.com)

我国玉米消费主要包括四部分,即饲料消费、加工消费、食用消费和种用及其它消费。近年来,随着饲料的需求增长,以及玉米深加工产业的发展,带动了玉米需求快速增长。2022年,我国玉米的需求量达到29781.89万吨。其中,饲料需求约占66%,工业需求约占26%,直接消费等其他需求约占8%。专家预计,由于中国居民生活水平和水畜产品消费水平都还有一定增长空间,未来饲料玉米需求仍将保持每年2%~3%的增长速度。

图表6:2022玉米主要消费占比

(数据来源:国家统计局 制图:农小蜂 abeedata.com)

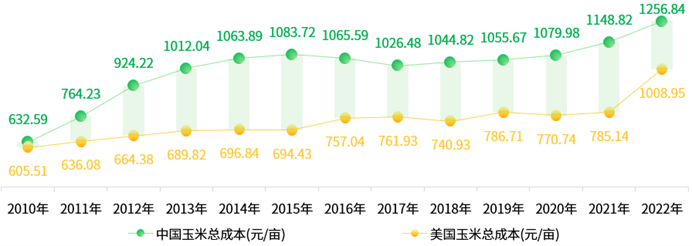

据《全国农产品成本收益资料汇编》、美国农业部经济中心(ERS)数据显示,2010年以来,中国玉米每亩总成本波动增加且常年高于美国——除“2010年、2011年、2012年、2017年、2022年”外,中国玉米每亩“总成本”常年较美国高出300元以上。2022年,中国玉米每亩“总成本”为1256.84元,同比较2021年的1148.82元增加了108.02元、增幅约9.4%,较2022年的美国玉米每亩“总成本”(1008.95元)高出247.89元。

图表7:中国玉米平均每亩“总成本”变化趋势VS美国

(数据来源:《全国农产品成本收益资料汇编》、美国农业部经济中心(ERS) 制图:农小蜂abeedata.com)

分时间段来看,2010~2016年间,我国玉米每亩总成本整体呈先增后降趋势;2017~2022年我国玉米每亩总成本不断增加,从2017年的1026.48元增加到2022年的1256.84元,增长了22.44%,平均每年每亩总成本为1102.1元。

据《全国农产品成本收益资料汇编》数据显示,受市场行情波动等综合因素影响,中国玉米每亩“总产值”于2010~2016年间呈现先增后降趋势;2017年开始逐年回升,到2022年已连增6年,其中,2020~2022年间同比增速呈现逐年下降趋势——由2020年的同比增速27.87%降至2021年的10.36%,再降至2022年的8.33%。

结合美国农业部经济中心(ERS)数据来看,2010年以来,中国玉米平均每亩“总产值”较美国的高出87.42~535.57元不等,2021~2022年间,美国与中国的差距呈现持续缩小趋势。差距相对最小的年份为2016年——美国玉米平均每亩“总产值”为678.47元,与中国的765.89元相差87.42元;差距相对最大的年份为2014年——美国玉米平均每亩“总产值”为610.14元,与中国的1145.71元相差535.57元。

图表8:中国玉米平均每亩“总产值”变化趋势VS美国

(数据来源:《全国农产品成本收益资料汇编》、美国农业部经济中心(ERS) 制图:农小蜂abeedata.com)

2022年,中国玉米平均每亩“总产值”为1420.09元——同比较2021年的1310.89元增加了109.2元、增幅约8.33%;较2022年的美国玉米平均每亩“总产值”(1282.82元)高出137.27元。

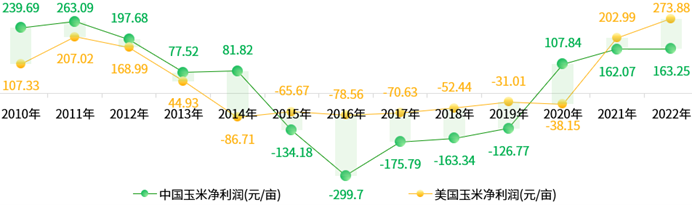

据《全国农产品成本收益资料汇编》数据显示,受市场行情波动等综合因素影响,2010年以来,中国玉米每亩“净利润”主要在“2015~2019年间”呈现持续亏损状态且亏损金额远高于美国(亏损差距在68.51~221.14元之间不等);2021年开始,中国玉米平均每亩“净利润”再次恢复盈利状态,但2021~2022年间增速再次放缓、整体趋稳态势明显且与美国盈利金额的差距呈现逐年增长趋势。

图表9:中国玉米平均每亩“净利润”变化趋势VS美国

(数据来源:《全国农产品成本收益资料汇编》、美国农业部经济中心(ERS) 制图:农小蜂abeedata.com)

2022年,中国玉米平均每亩“净利润”为163.25元——同比较2021年的162.07元增加了1.18元、增幅约0.73%;与2022年的美国玉米平均每亩“净利润”(273.88元)相差110.63元。

1.1. 种植面积连续3年保持在6.5亿亩左右

1.2. 产量连续3年保持在2.7亿吨以上

1.3. 单位面积产量整体呈正增长态势

1.4. 种植面积与产量在谷物中所占比重常年保持在40%以上

1.5. 产区分布

1.6. 重点产区分析

1.6.1. 黑龙江:面积常年在9000万亩左右波动,产量波动增加

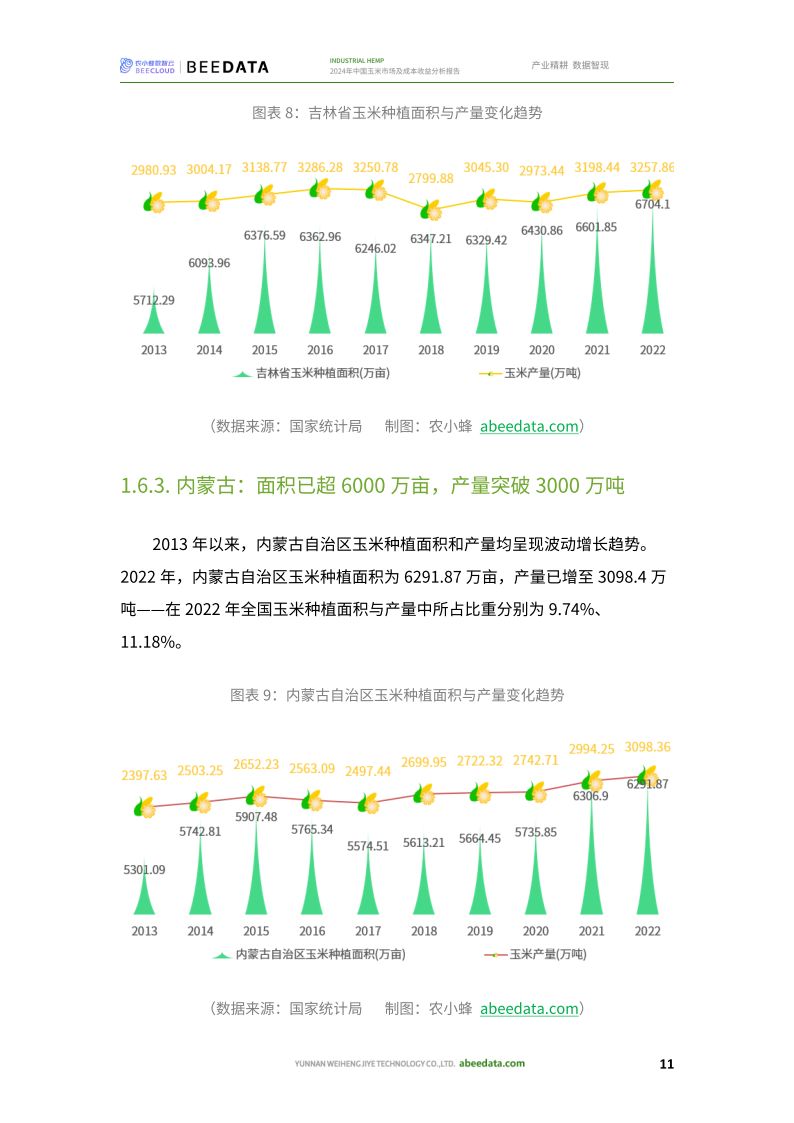

1.6.2. 吉林:面积常年6000万亩以上,产量常年在3000万吨左右

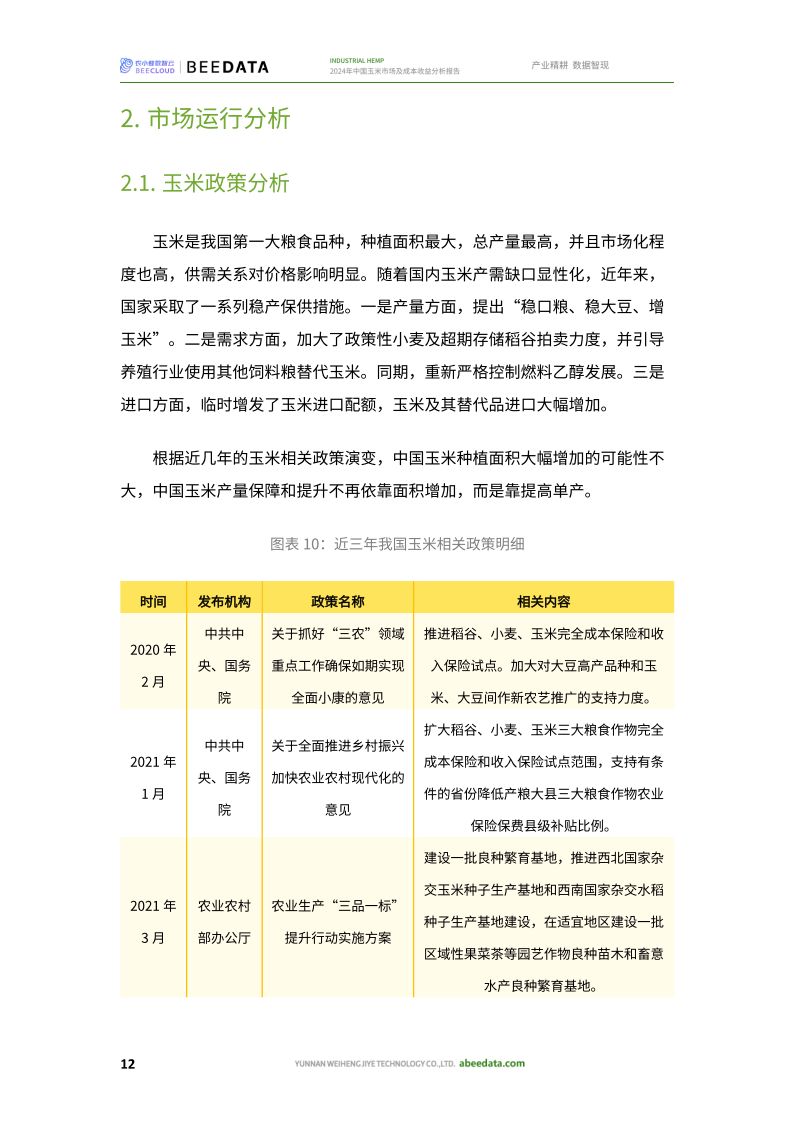

1.6.3. 内蒙古:面积已超6000万亩,产量突破3000万吨

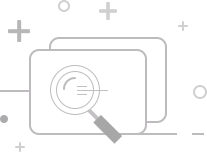

2.1. 玉米政策分析

2.2. 玉米价格走势分析

2.3. 国内玉米消费市场分析

2.4. 国际贸易分析

2.4.1. 进口规模变化趋势

2.4.2. 主要进口商品概况

2.4.3. 出口规模变化趋势

2.4.4. 主要出口商品概况

3.1. 每亩总成本

3.1.1. 趋势与结构:每亩总成本持续增长,生产成本占比较大

3.1.2. 分产区:甘肃、云南、吉林等地每亩总成本相对较高

3.2. 每亩总产值

3.2.1. 趋势:连增6年,但增速在逐渐放缓

3.2.2. 分产区:宁夏、新疆、甘肃相对较高

3.3. 每亩净利润

3.3.1. 趋势:近两年来趋稳态势明显

3.3.2. 分产区:新疆、宁夏、内蒙古相对较高

3.4. 每亩成本利润率

3.4.1. 趋势:近两年来稳中有降

3.4.2. 分产区:新疆、内蒙古、宁夏相对较高

3.5. 玉米与其他农作物比较

3.5.1. 每亩总成本:棉花>花生>稻谷>玉米>小麦>油菜籽>大豆

3.5.2. 每亩总产值:棉花>花生>小麦>玉米>稻谷>油菜籽>大豆

3.5.3. 每亩净利润:花生>小麦>玉米>油菜籽>稻谷>大豆>棉花

4.1. 玉米相关“全国农产品地理标志“:16个

4.2. 玉米相关“现代农业产业园”:11个

4.3. 玉米相关“全国一村一品示范村镇”:19个

4.4. 玉米相关“全国名特优新农产品”:65个

4.5. 玉米相关“特质产品”:2个

4.6. 玉米相关“区域公用品牌”:5个

图表1:中国玉米种植面积变化趋势

图表2:中国玉米产量变化趋势

图表3:中国玉米单位面积产量变化趋势

图表4:中国玉米种植面积与产量在谷物中的占比

图表5:2022年中国玉米“种植面积”与“产量”在各省分布

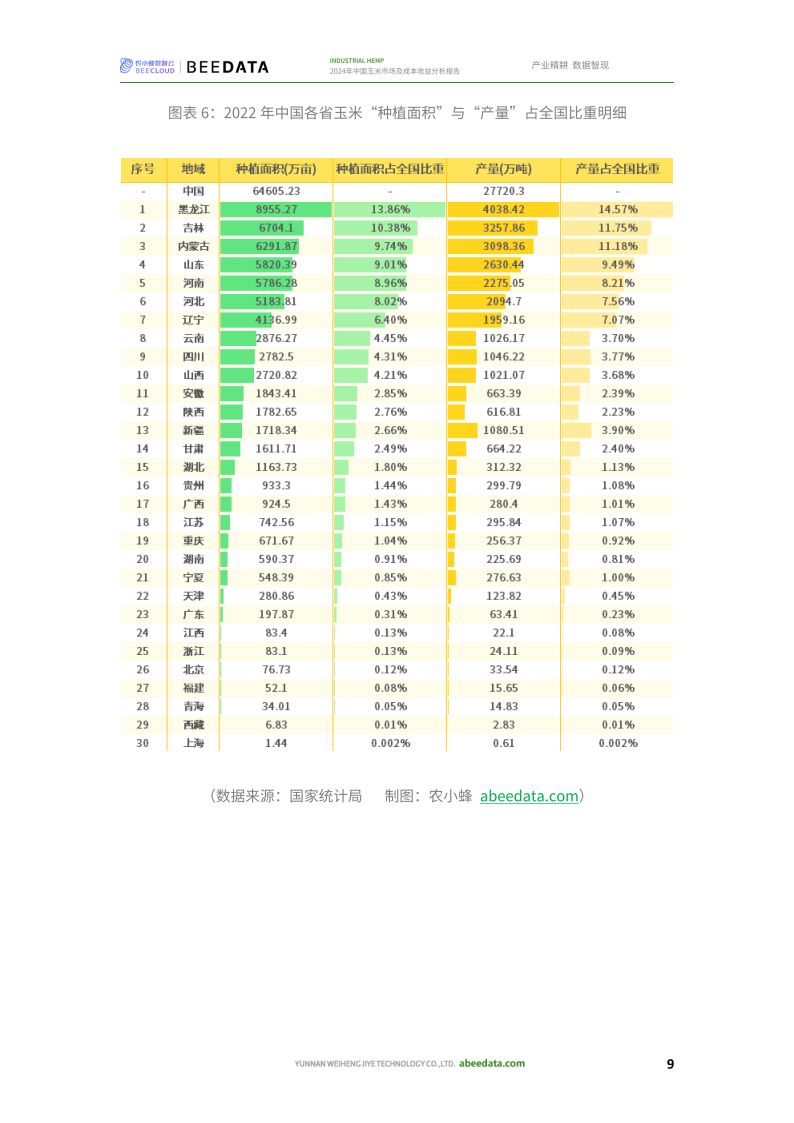

图表6:2022年中国各省玉米“种植面积”与“产量”占全国比重明细

图表7:黑龙江省玉米种植面积与产量变化趋势

图表8:吉林省玉米种植面积与产量变化趋势

图表9:内蒙古自治区玉米种植面积与产量变化趋势

图表10:近三年我国玉米相关政策明细

图表11:近年来中国玉米收购价格变化趋势

图表12:2022玉米主要消费占比

图表13:中国玉米相关商品进口量及进口金额变化趋势

图表14:2022年中国玉米相关细分商品进口量及进口金额对比

图表15:中国玉米相关商品出口量及出口金额变化趋势

图表16:2022年中国玉米相关细分商品出口量及出口金额对比

图表17:中国玉米平均每亩“总成本”变化趋势VS美国

图表18:2017~2022年我国玉米每亩总成本构成情况

图表19:2017~2022年我国玉米每亩生产成本构成情况

图表20:2022年全国各省(自治区、直辖市)玉米种植总成本排名及构成对比

图表21:中国玉米平均每亩“总产值”变化趋势VS美国

图表22:2022年中国各省(自治区、直辖市)玉米亩产值排名对比

图表23:中国玉米平均每亩“净利润”变化趋势VS美国

图表24:2022年中国各省(自治区、直辖市)玉米每亩净利润排名对比

图表25:中国玉米平均每亩“成本利润率”变化趋势VS美国

图表26:2022年中国各省(自治区、直辖市)每亩玉米成本利润率排名对比

图表27:2022年全国大宗粮棉油作物每亩总成本对比(单位:元)

图表28:玉米主要同季作物每亩总成本变化趋势对比

图表29:2022年全国大宗粮棉油作物平均每亩总产值对比(单位:元)

图表30:2022年全国大宗粮棉油作物平均每亩净利润对比(单位:元)

图表31:中国玉米相关“全国农产品地理标志”

图表32:中国玉米相关“现代农业产业园”

图表33:中国玉米相关“全国一村一品示范村镇”

图表34:中国玉米相关“全国名特优新农产品”

图表35:中国玉米相关“特质农品”

图表36:中国玉米相关“区域公用品牌”

暂无内容~

暂无内容~