今天聊聊种业。

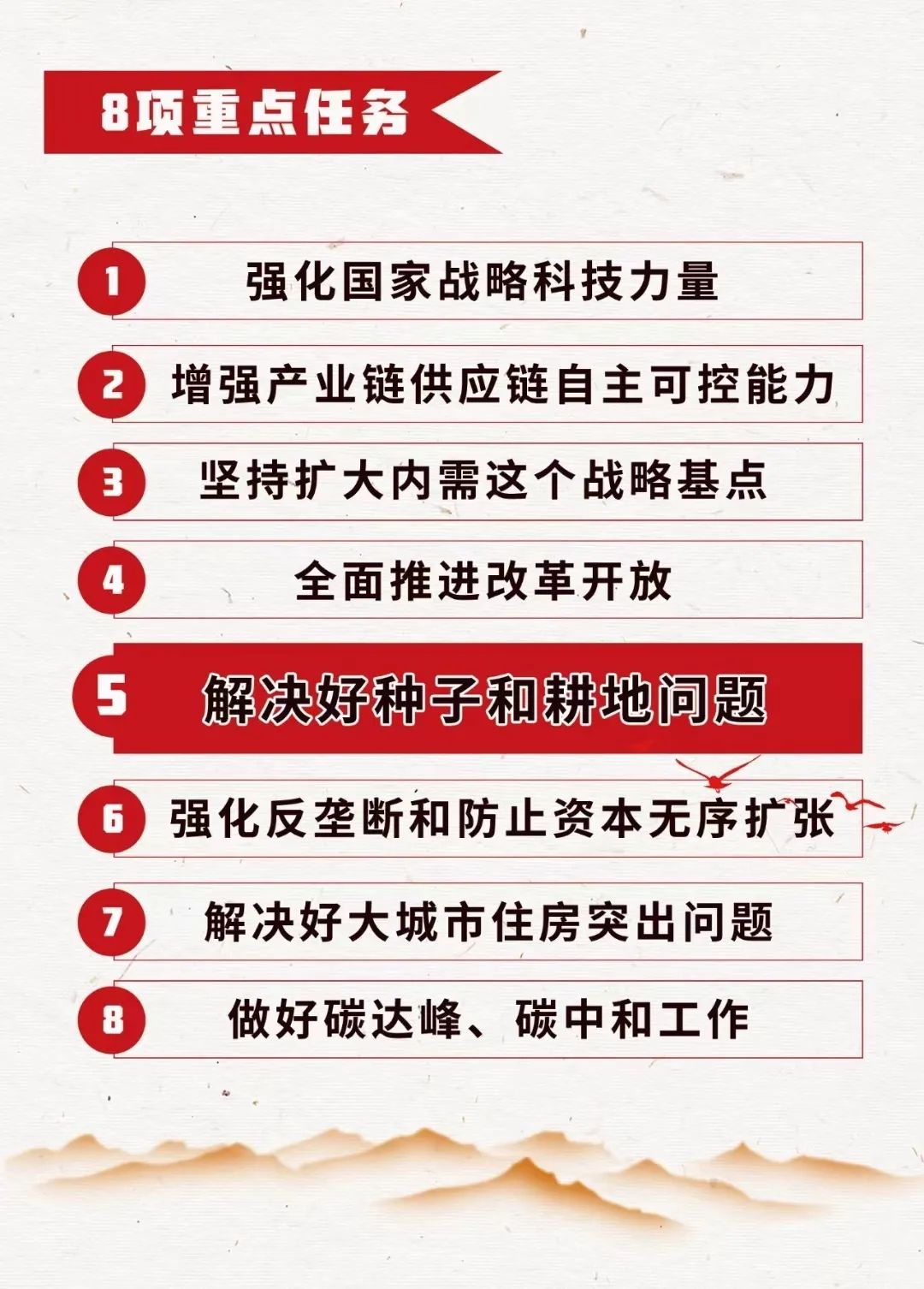

在刚刚闭幕的中央经济工作会议上,种业提高到了国家重要战略层面:

种子为什么这么重要呢

全球有3万多种可食用的植物,但养育人类的核心作物植物只有三十多种。全球的主粮中,水稻、小麦、玉米类谷物占四分之三,剩余四分之一主粮则是马铃薯、红薯、木薯、山药等薯类作物和香蕉。

综合来看,最重要的五种谷物包括水稻、小麦、玉米、粟类和高粱提供了人类所需能量的60%;除主粮之外,人类所必需的油脂和蛋白质也很大比例来自植物,大豆是世界上最重要的植物蛋白质和植物油原料,全世界的植物蛋白中大豆蛋白占了67%,全世界的植物油中大豆油占了大约28%;全球产量最高的前十种作物,为人和家养动物提供了所消耗食物的95%。

全球十大作物包括:甘蔗(全球年产19亿吨,蔗糖产量1.5亿吨),玉米(11亿吨),水稻(7.5亿吨),小麦(7.4亿吨),马铃薯(3.7亿吨),大豆(3.2亿吨),木薯(2.5亿吨),番茄(1.8亿吨),柑橘(1.2亿吨),西瓜(1.2亿吨),香蕉(1.1亿吨),洋葱(0.85亿吨)。此外,葡萄曾是全球第一大水果(全球年产超亿吨主要用于酿造葡萄酒,2019年全球葡萄酒产量263亿升),苹果(0.7亿吨)。

我国是全球重要的作物起源中心之一,全球640多种栽培植物中,栽培面积较大的不足百种,其中,约400种起源于亚洲,其中大约300种起源于中国和印度,农作物中如水稻、大豆、柑橘、梨、猕猴桃、茶及多种花卉都起源于中国。

说完品种,不得不说种子。

种子是最基本的、不可替代的农业生产资料,是农业科技的载体,是农作物优质、高产、高效的内因,是农资一体化的基础,是农业增产、农民增收的关键。有数据显示:过去100年,农业生产效率的提升有60%来源于种子技术,谓之“农业之芯片”。

在人类早期的“游猎+采集”阶段,已慢慢孕育出作物驯化育种的思维。之后,传统育种技术不断成熟。至1719年,托马斯·费尔柴尔德(Thomas Fairchild)以石竹科植物为材料首次获得人工杂交种,随后奈特和库尔特分别于1823年和1843年用豌豆和谷禾类作物进行了人工杂交育种。1900年,孟德尔定律被三人(荷兰的狄夫瑞斯、德国的科伦斯和奥地利的切尔麦克)重新发现,现代遗传理论确立,人工育种开启了新篇章。1920 年代开始,西方多国开始逐步组织实施种子改良和认证计划。

1930年代,通过遗传育种创制的杂交玉米开启了新一轮农业革命;

1960年代,全世界范围内开启了以矮化育种为标志的“绿色革命”;

1990年代,转基因品种开始商业化,掀起至今仍在延续的生物工程育种浪潮。

1930年代,美国率先通过立法实行品种保护,促进种业市场化,全球种业逐步走上法制管理的道路,作物育种逐渐从田间转移到了专业的研究机构,又从公立机构主导逐步向私立机构主导方向转变。

在法律保护的基础上,商业化种植的大兴,以及育种成本的激增,直接导致种子专利的出现,防止在未来的20年内受专利保护的种子被用于研究或培育新的植物品种,以保护育种机构进行研发的热情,也促使形成了当下全球种业行业的基本模式。如今,美国、欧洲等大部分国家都已通过立法,限制了种子和种质资源的共享。

国际种业巨头正是围绕着专利种子尤其是基因编辑种子改造了全球农业的生产模式乃至商业模式,改变了种子、农药、化肥的供需格局,甚至联合农机、贸易等产业链业内的企业改变了农业金融、田间管理和农场管理模式,以至农产品的全球供需、贸易格局。

我国加入WTO后,我国农业与世界农业的关联度正进一步加强,农业支持政策、模式及产业监管也必然有所变化。2000年中国有了种子法,2015年11月5日,全国人大常委会表决通过种子法修订案,并于2016年1月1日起正式实施。新种子法在种质资源保护、育种科研体制机制、品种管理、植物品种保护、种子生产经营、监督管理、种企扶持措施、法律责任等八个方面都进行完善和规范。目前中国发证企业多达六千家,“小散乱”“两张皮”还是顽症。前五前十前五十的销售总额才区区75亿、100亿、200亿,市占率分别为12%、17%、33%。在生物技术迅猛发展的当下,中国种业尤须以企业为中心,育繁推一体化,加强科技技入及资本支持,提高企业集中度以完成转形。此时此刻,纵观国内外“种业”升级的案例,当可师其长计以自强。

附一:国际种企发展模式

1990 年以后,随着世界经济全球化、贸易一体化进程的推进,随着全球农业一体化的推进,集“育、繁、推”为一体的大型跨国种业公司对国际种子市场的垄断趋势越来越明显,也不断掀起收购与兼并的浪潮。

第一次种业全球并购潮:从1995年至1998年,孟山都斥资超80亿美元收购了一大批种子和生物技术公司,完善了玉米和大豆育种体系,并获得了多种小品类农作物种子的研发生产及销售能力。1999年,杜邦完成了对先锋国际种子公司的收购,这次并购也创造了一种标准模式:种业与农化行业的协同效应,通过纵向并购,农化企业不仅可获得新的渠道资源,还可在种植业源头塑造竞争壁垒。也是在这个时期,全球转基因农业获得了快速推广。

第二次种业全球并购潮:始于2000年左右,但此时也正值农业生物技术的低谷。2004年,种业行业回暖,并购激增,至2008年,全球十大种企寡头地位逐渐形成并稳固,后又整合为八大巨头:孟山都、杜邦、先正达、拜耳、陶氏、巴斯夫以及德国的KWS和法国的利马格兰(Limagrain)。

第三次种业全球并购潮:2016年以来,种业巨头之间又发起了三项并购,首先是陶氏和杜邦通过对等合并的方式成立陶氏杜邦;两个月后,中国化工收购先正达,而此前不久,先正达才拒绝孟山都的收购要约;2016年9月,孟山都接受拜耳的收购要约,2018年6月7日,德国巨头拜耳(Bayer)以 630 亿美元的价格正式收购孟山都(Monsanto)。

从2018年全球种业市场数据看,第一梯队中,拜耳+孟山都的市占率超30%,中国化工(含先正达)的市占率超28%,陶氏杜邦分拆出农业板块公司科迪华(Corteva)大约占比18%;巴斯夫、利马格兰和科沃施等种企组成第二梯队;第三梯队则各有特点,如丹农和百绿的草种业务,坂田和瑞克斯旺的蔬菜种子业务,泷井的花卉种子业务,隆平高科的水稻种子业务。

全球种业Top 20企业形成了“两超,四强,差异化发展”的新格局,占据了全球种子总销售额的近60%。

2018 年,全球商用种子市场规模约500亿美元,贸易额350亿美元左右,70%的市场集中在20个国家。其中,美国市场规模约为150亿美元,约占全球商品种市场规模的30%,位列第一,中国位居第二,预计不久的将来就会超越美国而位居世界第一。

纵观三次种业并购浪潮的核心逻辑,主要在于技术、产品及市场资源的整合,典型案例如孟山都,直接结果是种业行业集中度大幅提升。

图片

附二:案例——孟山都(Monsanto)

从全球范围看,农资行业的标杆案例首推“孟山都(Monsanto)”,以“种子+农药”的双核,结合农业信息化,衍生出独特的商业模式。

从孟山都(Monsanto)的业务矩阵看:

(1)横向上,孟山都明确了种业(转基因)的中心地位,以“抗草甘膦转基因作物种子+草甘膦类农药”的产品组合形成了农资“双核”战略布局,并随着互联网技术的普及,积极探索“农业+互联网”的业务模式,通过“平台+工具包+解决方案”的形式提供农业信息服务,以及衍生出的农技、农业金融等增值服务,在进行产业链延伸的同时将公司内部的协同效应最大化。

(2)纵向上,公司从上游研发环节入手,延伸至中游产品生产和下游推广销售,并通过并购、战略合作、平台合作等形式不断丰富产品及服务,形成研、产、销的全环节控制。同时,旗下的Climate Fieldview 综合数字农业平台及工具包(如Genuity Root worm Manager、Weed ID及Seed Sense等APP)也收集并提供海量的土壤、气象、杂草及病虫害、作物生产等农业大数据,不仅为公司提供农业增值服务提供了数据支持,也为精准农业的战略愿景和产品研发夯实了基础。

美国的农业产业具有浓厚的工业属性,而美国的工业企业的管理模式及理念又受深受蓝血十杰的现代企业管理模式,以及麦肯锡(McKinsey)等战略咨询公司的影响。纵观孟山都的发展历程,其企业战略的前瞻性极强,业务矩阵及商业模式的规划也扎实有效,1962年以后,孟山都每一次战略转型及新业务线布局虽有风险但都堪称经典。尤其是1972年后,宝洁公司背景的约翰·汉利(John W Hanley)被任命为孟山都总裁,从快消品行业跨界而来给孟山都带来了巨大的冲击,矩阵式管理、品牌管理系统及利润分享制度等管理模式或多或少的影响了孟山都,加之传统化学品业务的竞争加剧及监管环境恶化,孟山都开始战略转型,并一步步成长为如今的全球转基因农业巨头。

孟山都的发展历程如下:

第一阶段(1901年至1970年):发展化工,探索农药。

孟山都创建于1901年,成立之初主要从事糖精的生产和销售业务,之后扩展至咖啡因和香草,后因化工产品需求萎缩和美国农业新政(支持农业),公司逐步向农药领域探索。早在1923年,以糖精为突破口,孟山都进入中国。

第二阶段(1971年到1983年):农药业务扩展,种业以并购开局。

1969 年,收购Farmers Hybrid公司,开始种业布局。

1971年,孟山都研制出灭生性芽后除草剂“草甘膦(农达)”。

1972年,曾担任宝洁公司执行副总裁的约翰·汉利(John W Hanley)被任命为孟山都总裁,成为孟山都历史上第一个担任总裁的“外来者”。同年,美国政府通过“洁净空气法案”和“洁净水法案”,成立美国环境保护署(EPA),安全和环保问题受到关注。社会及市场的变化促使约翰·汉利不得不推动孟山都进行战略转型,公司的业务从商用化学品向高价值专利产品和新技术产品方向转化,重点是生物技术。

1974年,草甘膦开始商业化推广,但,强大的药效一度使其销售规模扩张受阻。同时,生物技术研发周期长、投入大等特性使其迫切需要现金牛产品进行合作,“草甘膦+抗草甘膦转基因作物种子”的产品组合战略确定,但转基因作物的研发进度不如人意。

1981年,孟山都与圣路易斯的华盛顿大学达成具有历史性意义的合作协议,共同进行生物医药研究。

1982年,孟山都的科学家在人类历史上第一次改变了植物细胞的基因。

1983年,孟山都成功试种经过基因工程处理过的植物(烟草)。

在此阶段,孟山都通过并购Farmers Hybrid,DeKalb's小麦研究计划,及Jacob Hartz等种业公司,成立了赫布里泰克国际种业公司(Hybritech),农资“双核”模式确定。

第三阶段(1984年至1996年):先扩张后收缩,最终专注于农业。

此阶段,随着转基因战略的正确性被验证,孟山都在生命科学领域进行了大量收购活动,以丰富其在转基因农业领域的布局,并彻底抛弃Solutia之类污染环境的化工产品类子公司。

1988年,孟山都的农达(草甘膦)产品进入中国市场。

1993年,美国率先允许第一例转基因食品(西红柿)在超市销售。

1994年,美国批准了孟山都公司的专利产品rBGH的商业销售,产品为重组奶牛生长激素,品牌为Posilac。

1996年,孟山都收购了Agracetus公司的植物生物技术资产,收购了生物研究公司Calgene的部分股份。同年,通过收购Asgrow公司提高了本土的种子生产能力,通过收购Mosoy公司借势打开巴西市场。并,成功推出转基因作物“抗草甘膦(农达)大豆”。11月 ,孟山都与河北农业厅下属的河北省种子站以及岱字棉公司合作成立第一个生物技术合资企业“冀岱棉种技术有限公司”,生产、销售转基因棉花种子。

至1996年底,公司董事会批准了分离化学业务的计划,孟山都开始专注于农业。

第四阶段(1997年至2002年):疯狂并购,被合并,最终独立。

虽然,随着1996年美国大规模放开转基因作物种植,押注转基因农业的决策看似迎来了曙光,但转基因农业从诞生开始就遭遇了“反转”的强烈抵制,市场实现并不理想。

1997年,孟山都斥资入股全美第二大种子公司迪卡(DeKalb)生物科技公司,并推出抗农达蓖麻及抗农达棉花,以及保铃抗虫抗农达棉花,成为第一家推出组合基因棉花的公司。

1998年,推出“保丰”抗玉米螟虫玉米和抗农达玉米,丰富了组合基因产品线,“大豆+玉米”的收入组合确定。

2000年3月,为缓解此前疯狂收购带来的负债压力,孟山都与法玛西亚(Pharmacia)合并。2000年10月,孟山都重新在纽交所挂牌上市,因高额的研发费多用于不知是否、更不知何时才能产生足够回报的转基因农业方向,并不被华尔街的分析师看好,尤其是2002年一年中,孟山都的股价下挫近50%。转机发生在2002年8月13日,辉瑞公司(Pfizer)宣布以600亿美元的天价收购法玛西亚,法玛西亚将所持有的84%的孟山都股份,分拆给自己的股东。至此,孟山都终于成为一家独立的、纯粹的农业生物技术公司。

2001年 ,孟山都与中国种子集团合资成立了中种迪卡种子公司。中种迪卡种子有限公司是第一家获得许可经营玉米等大田作物种子的合资企业。

第五阶段(2003年至2018年6月):转基因战略实现,农业信息化在路上。

随着转基因技术成熟,孟山都不断推出新产品并很快取得了丰厚的回报,2003年既推出与第二代抗农达技术相结合的保丰抗线虫玉米以及第二代抗虫棉。公司股价也扶摇直上,并在2008年达到历史高点。

2004年,孟山都成立美国种子公司(ASI),注入大部分的玉米和大豆种子产品,并在资本、遗传研究和技术投资等方面为分/子业务提供支持。同年,美国种子公司(ASI)收购Channel Bio Corp.及其旗下的三个种子品牌:Crows Hybrid Corn,Midwest Seed Genetics和Wilson Seeds。同年,孟山都获得中国农业部发放的抗农达大豆、两种转基因玉米及两种转基因棉花的永久性进口安全证书。

2005年,转基因作物的第十年,允许转基因作物栽培的国家达到了21个,转基因作物种植面积达到2.22亿英亩(9000万公顷),历史种植面积超10亿英亩。同年,孟山都收购全球领先的蔬菜和水果种子公司Seminis,以及Stoneville公司的棉花业务,子公司美国种子公司(ASI)收购NC+杂交作物公司。也是在2005年,孟山都第一次推出三重性状技术,兼抗根虫与螟虫的玉米改良品种Yield Gard(R)Plus,产品包括两种保丰抗虫产品和抗农达三种技术。

2006年,孟山都收购美国最大的棉花种子商Delta and Pine Land Company。

2007年,孟山都收购巴西的玉米种子公司Agroeste Sementes,并与巴斯夫组建了一家合资公司,共同开发高产和抗逆性玉米、大豆、棉花和油菜种子。

2008年,饱受监管和竞争之苦的孟山都与先正达(Syngenta)签署互换使用专利产品的协议,并与先正达分享其在欧洲玉米市场的利润,也停止了双方无休止的法律诉讼。其实,早在2002年孟山都就与杜邦公司(DuPont)的种业子公司“先锋(Pioneer)”分享一部分生物技术,共同持有某些农业生物技术的专利权,联合占有美国玉米种子市场73%的份额,并合作逃脱了垄断审查。

2009年开始,孟山都在作物管理解决方案(杂草及害虫防治)市场分别以商标授权(如Roundup Ready Plus杂草管理商标等)的形式进行广泛合作,与拜耳公司(Bayer)、瓦兰德公司(Valent)等公司建立了作物保护领域的战略合作关系。

2010年,孟山都与日本的住友化学(Sumitomo Chemical)、以色列的马克西姆阿甘集团(MAI)等公司建立了作物保护领域的战略合作关系。

2011年,孟山都与英国剑桥的风险投资公司阿特拉斯(Atlas Venture)进行合作,共同发掘生命科学领域的早期投资机会。

2012年5月,孟山都公司收购了精密播种公司(Precision Planting),在其提供的工具(SeedSense和FieldView)帮助下,农民可以驾驶播种机在不同区域位置、不同土壤情况下进行不同农作物品种的不同间距、深度播种,实现“非均匀播种密度”,从而极大优化农作物的种植,并帮助实现差异化灌溉,最终促成农作物增收。收购精密播种公司(Precision Planting)是孟山都“精准农业”的重要战略布局,即监测、接收和分析数据,并为农民提供精准的种植及田间管理方案。

2012年9月,孟山都与生物制药公司 Complix Nv确定合作关系,孟山都获得Complix Nv旗下Alphabody®平台的全球独家访问权,以评估和开发其蛋白技术在农业领域的应用。Alphabodies是小的单链a-螺旋蛋白,由计算机模拟设计,能通过天然存在的蛋白结构而被活化,作为一种独特的蛋白质疗法,Alphabodies具有应对一系列广泛疾病的病原体的潜在能力,包括细胞内病原体。

在如今的农业生产中,因病害、虫害和杂草问题而导致的全球粮食产量损失占潜力产量的40%,近年来,孟山都致力于使用人工智能(AI),对玉米、大豆和小麦中的病害进行实时鉴定和诊断,已进展到小规模商业化阶段。

2013年10月,孟山都公司收购了旧金山的气象大数据公司“气候集团(Climate Corporation)”,标志着其“农业+互联网”的战略布局初步完成,开始数据与生物技术解决方案的业务整合。Climate Corporation提供两款APP应用:Climate Basic(气象)和Climate Pro(田间监测),在并购之后与孟山都原有信息产品进行了整合,最终形成了Climate Fieldview 综合数字农业平台。

“气候集团(Climate Corporation)”的平台汇总了250万个地点的气象测量数据和各个主要气候模型的天气预报,同时综合1500亿个土壤观测记录,这些数据经过处理生成出10万亿个天气模拟数据点。在此基础上,Climate Corporation可以根据历史记录对农场进行盈利和风险预测,以便更科学的为农业保险产品定价。同时,在之后的数据跟踪过程中,公司可通过气象站、雷达、卫星等监测到天气变化对农作物的负面影响,一旦发生灾害损失,农场主将自动获得赔偿,无需申报、裁决和等待。

Climate Corporation的平台(www.climate.com)的商业模式决定其必须在任何给定的时间下都能管理来自气象系统、农场设备等方面的实时数据,规模高达50TB。这些大数据经过分析不仅可以为农民提供保险服务,更令人兴奋的是可以帮助农民科学规划、精准种植,从而提高作物产量。此外,孟山都还发起了“Green Data Revolution”运动,力推开放农业数据联盟(Open Ag Data Alliance),致力于设置统一的数据标准,实现不同制造商(供应商)的系统彼此交互,创建一个无界的农业大数据平台。

针对亚非拉的小农户,孟山都提供不同于Climate Corporation的产品“FarmRise™”,为农民提供多样化的定制服务,满足小农户的特定需求,包括:天气变化信息提示,提供农艺在线咨询专业建议,查询市场价格信息等。目前, FarmRise™小农户数字农业平台已在印度实施,约400万印度农民用户。以东非国家马拉维为例,通过FarmRise™,当地农民不仅能够通过手机购买孟山都的迪卡品牌(DeKalb)的玉米种子产品,还能同时享受农作物保险:如果播种后三周之内没有降雨,孟山都将免费提供替换种子给农民重新种植。

2013年内,孟山都与中国种子集团的合资公司“中种迪卡种子公司”扩大规模,并更名为“中种国际种子有限公司”,孟山都也籍此成为第一家向其在华合资企业注入育种研发能力和体系的外国种子公司。

2014年2月,气候集团(Climate Corporation)收购总部位于旧金山的土壤测试服务公司Solum,其开发的软、硬件系统能够实现高效、精准的土壤抽样分析,以帮助种植者在正确的时间、正确的地点进行精确施肥,也成为Climate Fieldview 综合数字农业平台的有益补充。农户既可以通过公司开发的No Wait Nitrate系统在田间地头进行分析,即时获取土壤数据;也可以把土壤样本寄给实验室进行分析。2016年11月,Vital Fields被孟山都旗下的气象大数据公司“气候集团(Climate Corporation)收购。孟山都及“气候集团(Climate Corporation)”借此次收购完善了在欧洲区的数字化农业服务内容。

至此,孟山都的“草甘膦+转基因种子”的双核农资战略,顺利转型至农业“大数据+生物技术方案”的双核精准农业战略,其三大创新业务平台:微生物技术(The BioAg Alliance)、生物制剂技术BioDirect™和气象大数据,其中两大平台与生物解决方案相关。

至2018年6月,德国拜耳(Bayer)宣布完成了对孟山都的收购,公司退市摘牌,再次成为私营公司。

回首孟山都的业务发展,有几点值得关注、学习:

- 顺应趋势,抢先下注赛道。

在转基因等生物技术领域,以及数字农业领域,孟山都成功抢先布局占得先机,持续的高研发投入保持优势。旗下遍布全球的106个种子研发机构,日均200万美元的研发费用,使孟山都积累了1700多项专利,囊括了全球转基因种子方面专利权的90%,是全球转基因种子行业无可置疑的NO.1;多方网罗卸任公职人员服务公司,积极游说,建立良好的政府关系,以获得经营许可乃至政策支持,在美国本土获批的转基因田间测试品种数量达6782个,数量全球第一;商业化产品也远销全球各地,远远领先于竞争对手。

- “双核”的互补盈利模式

虽然在押注转基因农业方面有些孤注一掷,但孟山都一直在进行“互补性”的多元化,降低单一产品(线)的依赖度,降低战略及财务风险。从“转基因种子+农药(草甘膦)”的泛农资产品线组合,到转基因种业内部进行“大豆+玉米”产品线布局,以及在中国进行“玉米+蔬菜”的产品组合,再至如今“大数据+生物技术方案”的精准农业的扎略布局,孟山都已经完成了农业全产业链各主要环节的研产供销布局,并完成了全球市场的布局,将商业模式及盈利模式的风险降到了最低。

- “专利保护+战略联盟”为主的竞合策略

稳固的专利保护组合,使孟山都可以长期保持技术垄断;持续的技术研发和产品转化保障产品的专利保护到期后有新的专利产品进行更替;产品的品牌化销售不仅有效的进行了市场区隔,且形成了品牌溢价,进而保障高研发投入的可持续性。同时,孟山都以政府公关开道,通过并购或合资等灵活的形式进入新兴市场。而在竞争日趋激烈的成熟市场,广泛的与竞争对手建立横向战略联盟,减少竞争,联合开发市场,以牟取高额利润。近年来,还通过技术、品牌授权以及精准农业解决方案合作等形式,整合除草剂、杀虫剂等产品,以丰富自有精准农业解决方案平台的内容。

2018年6月7日,德国巨头拜耳(Bayer)以 630 亿美元的价格正式收购孟山都(Monsanto),对于并购后整合计划,拜耳表示:拜耳的公司名将继续保留,而孟山都的公司将消失,孟山都被收购的产品将会保留各自的品牌名,并成为拜耳产品组合的组成部分。

无论如何,孟山都的成长一直伴随着争议,拜耳也因孪生的阿司匹林和海洛因饱受非议,因此,拜耳收购孟山都也而被称为“魔鬼的联姻” 。但从全球农业发展史看,真的将企业战略这个工具,对企业厘清资源、洞察市场、塑造优势,引领趋势的作用发挥的淋漓尽致。

如今,孟山都已谢幕,是非功过,留于后人评价吧!

附三:案例——科迪华(陶氏杜邦&先锋)

杜邦(Dupont)公司成立于1802年,以“包容性创新”的态度提供广泛的创新产品和服务。1999年,杜邦全资收购先锋(Pioneer)良种。合并后,杜邦完善了农业产业尤其是在农资产品线的布局,“杜邦先锋”的种子业务和“杜邦”的农业化学制品两大业务相辅相成,更具竞争力。2015年12月11日,杜邦又与陶氏化学宣布达成平等合并协议,合并后的公司命名为陶氏杜邦(Dow DuPont),成为全球最大的化学品公司,市值超过1200亿美元。2019年6月,科迪华农科(Corteva)完成从陶氏杜邦公司的拆分,独立上市成为专注于农业科技的公司,覆盖种子和作物保护两大市场领域。

先锋(Pioneer)成立于1926年,1999 年被杜邦全资收购。杜邦先锋目前是世界上第二大种子公司,第一大玉米种子生产商,业务遍及90多个国家和地区,在全球已建立100多个研发基地和75个种子生产工厂。

先锋自创立始一直以农业为核心。创始人亨利·阿加德·华莱士(Henry Agard Wallace)的祖父是爱荷华州的大农场主,并参与创建了“农民保护协会”、“农业编辑联盟”等协会,其父亲曾担任报纸编辑、大学教授和并出版多本书籍。1921年,亨利的父亲出任美国农业部部长,亨利接管家族经营的“Wallace’s Farmer”(农业报纸),驾驶利用自家农业媒体进行玉米种子邮售,其还是早期杂交玉米种子的研究推动者之一。

1933年,亨利当选美国农业部部长,适逢1934年至1936年美国发生了连续的旱灾,传统农作物产量急剧下降,而杂交种子的抗旱能力凸显。在此背景下,亨利开始大力宣传和推广杂交种子,先锋良种自是积极响应。同时,杂交玉米种子的推广也促进了美国种业革新。

1950年代,先锋开始采用电子系统进行研究和销售数据分析的公司,并先后在佛罗里达和拉丁美洲建立了研究基地。

1970年代,随着种子产权保护法律的颁布,种业企业增多,在跨国企业的带领下,行业兴起并购浪潮。先锋也进行了一系列的兼并整合,成为行业领先企业。

1980年代,竞争加剧,先锋遭遇模仿和价格战。但随着生物技术的兴起,1989 年,先锋创立了自己的生物科技团队。

1996年,先锋成为第一个开展玉米基因研究的公司。

1998年,先锋进入中国,成立合资公司铁岭先锋种子研究有限公司。

1999年,先锋接受杜邦全资收购,二者优势互补,并获得了科研、销售等方面的规模效益。

2002年,成立合资公司山东省登海先锋种业有限公司,主要覆盖我国夏季玉米种植区。

2006年,成立合资公司甘肃省敦煌种业股份有限公司,拥有甘肃酒泉和宁夏银川两大玉米种子加工厂,覆盖我国春玉米种植区。

2007年,成立合资公司北京未名凯拓农业生物技术公司,旨在加速农艺性状基因的研发,这是我国第一个生物技术合资公司,也是杜邦全球第五个生物技术研发中心。

自创立以来,杜邦先锋一直专注于玉米种子的育繁推,并坚持以种子为核心来建立种植业的价值服务体系,规模庞大后才进行了稳步甚至于谨慎的种子产品的多元化经营。相比而言,孟山都的农业全产业链布局更为繁杂。杜邦先锋则建立了品种丰富和种类繁多的种质资源库,拥有全球60%以上的玉米种质资源。

回首杜邦先锋的业务发展,有几点值得关注:

- 围绕产业链进行全面的价值服务

农业产品链比较冗长,产业链各环节的资源、能力及利益分配并不均衡,尤其是在中国这样的发展中国家,经销商和零售商的服务能力有限,种植者需要的服务却更多,如何在可承受的范围内满足各环节的需求,是所有产业从业者都在思考的问题。杜邦先锋不仅将经销商、零售商看作简单的分销渠道,更将其视为服务的载体;不仅将用户看作产品的购买者,更将其视为整个产业链价值实现的基础,以及精准农业(大数据)的供应方和需求方。杜邦先锋真正的做到全产业链布局和经营,形成了价值的良性循环和品牌的持续经营。

- 不断的销售模式创新

先锋在成立初期就采取“真实广告+高价格”的营销定位,1930S-1960S的美国,种业供需正经历着翻天覆地的变化。在市场认知较低的情况下,先锋通过高价格这一最为直观的表现形式为杂交玉米种子设定了更高的产品形象,而研发支持的高产保障又为高价格提供了定宁价基础。同时,高利润带来了充足的资金用于研发支持和产品线拓展,支持先锋稳步扩张。

先锋还开创了“农户兼销售员”的营销模式,已成为二十世纪种业行业的典范。先锋利用既有的农民用户兼职种子推销员,他们既掌握着产品的一手信息,又了解用户的真实需求,口口相传的模式也更有利于降低成本、提高销售。

随着市场和竞争的变化,2008年,杜邦先锋又提出了“PROaccess”(专业分销渠道)的销售模式,并将其注册为服务商标。PROaccess是指通过合资、兼并、投资等方式,与第三方种子公司合作,开发本土化的“合作品牌”或“第二品牌”,借用合作方既有的销售渠道,达到破除地域壁垒、迅速进入新市场的目的。在美国地区,杜邦先后收购了七家种子公司并与两家独立种子公司合作,快速覆盖了20余个州,大大提高了市场占有率。在海外市场,杜邦先锋已在巴西、墨西哥、南非、印度及中国等地建立了PROacess商业合作。

- 本土化解决方案

在新兴市场中,杜邦先锋会通过科学的本土化解决方案进行差异化竞争。以中国为例,我国传统的玉米种植方法是每窝播种2~3粒,但只留一株生长,种植效率低且成本高。杜邦先锋针对中国的种植现状,确立了单粒播种的本土化解决方案,并与本土企业合作开发真空播种机,来帮助农民实现经济的智能化种植。且,由于中国人均种植面积小,杜邦先锋还推出了小包装(五毫升)产品以满足需求。如今,单粒种植在中国渐成为趋势,杜邦先锋的本土化价值营销也成经典。

- 精细化、精准化的“互联网+”战略

杜邦先锋在“农资+互联网”方向的布局以种植者为中心,涵盖种子销售 — 播种指导 — 田间管理指导 — 收获指导 — 作物销售的种植全过程,最初以优质种子购销系统(Pioneer Premium Seed Treatment)、农户种植计划支持系统(Pioneer FIT Services)等碎片化的工具进行探索,最终形成以数字资源(Digital Resources)、农场管理服务系统(Encirca(SM) Services)和360度农业服务平台(Pioneer® Field360™)三大模块为核心的精准农业支持体系。

先锋的“数字资源”(Digital Resources)包括:农学资料、气象服务、产品支持(团队)、市场分析及评论、农场管理系统、农场工具包(计算器等)。且,以WEB或APP的形式实现了PC、Pad和手机端的全面支持,以及种植、养殖业的全覆盖,并提供短信提醒业务。

先锋的“农场管理服务系统”(Encirca SM Services),以“Encirca SM View”这一App为核心提供精准农业的广泛支持,包括但不限于新闻、市场策略、生产资料周边服务等,核心是DTN,通过这个APP,农户可实时上传种植记录(土壤、湿度等信息,作物信息、播种信息)、田间管理信息,并进行信息分享、跟踪检测等。

先锋的“360度农业服务平台”(Pioneer® Field360™),在Pioneer® Field360™Tools 这一APP的整合下,提供各类实时数据、分析工具及,田间管理指导。如仅在播种环节,杜邦先锋就提供了若干工具,减少播种时的不确定因素,帮助使用者设置播种机程序,提高播种精确性:

在线(WEB端)的“播种设置计算工具”(Planter Settings Calculator),种植者可以输入种子包装标签上注明的播种机类型以及种子批次号(ID),就可以获得特定的播种机设置建议。

“360播种应用”(Pioneer Field360 Plantability App),该工具可用于iPad, iPhone以及Android设备平台,扫描杜邦先锋种子的标签条形码,既可获得种植建议,并获得播种机类型推荐。

“播种速率预测器”(Pioneer Planting Rate Estimator),只需要输入种子的批号并选择合适的播种机类型,就可以计算最佳种植速率以及每英亩的纯收入。其原理是根据种子类型获得种植成本,根据历史数据获得产量及价格预测,根据种植者预期进行方案对比、选择,以提供特定的混合、定制的播种建议。

在化肥端,杜邦先锋还推出了EncircaYield服务平台,该服务中的关键部分是氮的管理。

同时,为了证明杜邦先锋对于种植者的价值,“360度农业服务平台”还提供APP“Inoculant Value Calculator”和“Planter Rate”等帮助种植者计算作物的投资回报,辅助决策,并提供规划和建议等。

可以看出,杜邦先锋的数字资源(Digital Resources)提供的是最基础的农业服务,更具WEB1.0的属性;而农场管理服务系统(Encirca(SM) Services)提供的则是实时的,更具交互性的农业信息化服务,是WEB2.0属性的;而360度农业服务平台则通过内置的模块化的服务,提供更个性化、精准性的种植、管理服务。

在杜邦先锋的信息化支持下,种植者购买杜邦先锋的种子产品的同时,种植者首先可以创建加权管理区域,通过定制公式既可获得公式化的种植意见;或用过图层定制方案,根据八大数据图层形成有针对性的、易实施的种植建议和田间管理方案;同时,基于同一地块,随着数据的丰富和服务的增加,种植者还可以获得基于同一地块的多种对比方案,以提高种植收益。同时,在海量的种植者和农学专家之间,提供更便捷、顺畅的沟通渠道,通过讨论、决策和实践,还可以积累某一地块、某一类型地块甚至所有耕地的种植、管理、收益数据,通过分析,不断优化,最终实现大数据基础上的精准农业。

这一模式,是孟山都、杜邦先锋等农业巨头都在梦想并探索的“数字农业”模式。基于某一地块的土壤、气象等信息是精准农业的基础,通过传感器或检测不断的获得更大面积耕地的基础数据,通过更个性、精准的、订制化的服务刺激种植者上传或分享数据,积累精准农业的数据基础,做到农业大数据日趋“更大”才能更精准。

此外,在中国区,杜邦先锋已成立三家合资公司以及一个生物技术研发中心,经过多年发展,先锋良种已可提供多种种子产品及全面的植物保护解决方案,先玉335已是国内种子市场的标杆。

在互联网融合方面,2015年7月,杜邦先锋与“阿哥汇”签署了战略合作协议,正式入驻其智慧农业综合服务平台,并率先在辽宁省开始了市场合作。虽然限于产业基础和政策限制,不能将杜邦先锋在美国的模式完全移植至中国,但其先进的理念对国内种业市场的转型仍有巨大的借鉴意义。