人参为五加科人参属多年生草本植物,通常3年开花,5~6年结果,花期5~6月,果期6~9月。生长于北纬33度~48度之间的海拔数百米的针阔混交林或落叶阔叶林下。按产地来分有中国吉林的长白山人参、韩国高丽参、美国及加拿大等产的西洋参和日本东洋参等,按照处理和炮制方法主要有白参(水参)、生晒参、大力参、红参等。

人参作为我国传统名贵中药材,不仅种植历史深远,而且药用历史悠久,首载于《神农本草经》,有“百草之王”的美誉。长白山地区是人参的主产区,因其品质优良、疗效显著,被认为是中药界的“品质标杆”。

目前,全球上栽培人参的国家主要有我国,朝鲜、日本和前苏联,以我国的人参产量最多。我国人参的种植以东三省为主,产量占比超过90%,东北区域内最大的种植区域则是长白山沿线。除东北三省外,河北,四川等二十多个省(市、区)均有人参引种。人参产业是基于人参作物发展起来的,其包括原材料、加工和销售等环节,同时衍生出了产业就业者、发展要素支撑和围绕产业形成的发展生态圈等。

1.全球人参产业概述

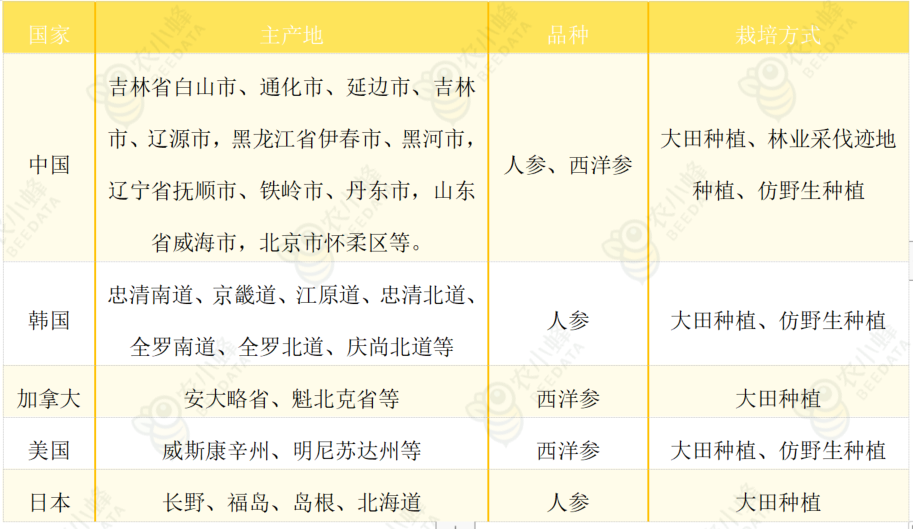

1.1.全球人参主要产区:中国、韩国、加拿大、美国

全球人参主要出产于中国的东北地区、朝鲜半岛、日本以及俄罗斯的西伯利亚地区,此外还有美国和加拿大。产于中国东北的叫“关东人参”或长白山人参、吉林人参;产于朝鲜、韩国的叫“高丽参”;产于美国北部和加拿大的叫“西洋参”,其皂苷种类和人参略有差异。中国作为全球人参第一大生产国,种植面积最大,仅吉林省的人参种植面积就占全球人参种植面积的40%以上;全国产量占全球70%。全球西洋参的主产国为加拿大、中国和美国,以加拿大产量最大,约占全球西洋参产量的60%,中国西洋参产量占比约30%,加拿大西洋参产量占比约10%。

图表1:全球人参主产区

(信息来源:公开资料整理 制表:农小蜂)

1.2.产量占比:中国、韩国产量共占90%

根据美国国立卫生研究院的统计,我国与韩国是全球主要的鲜参产出国,产量合计占到全球总量的90%左右,中国、韩国、加拿大和美国四个国家的产量则占全球产量的99%以上。

图表2:全球人参产量区域格局

(数据来源:美国国立卫生研究院 制图:农小蜂)

1.3.中国人参行业在全球竞争中的地位:年产人参占全球总产量的70%

据商务部数据显示,中国作为全球第一大人参出产国,年产人参占据全球人参总产量的70%,但产值仅占全球的30%。

一直以来,中国的人参被低价卖给韩国,被加工成高丽参产品,再以高价重新进入中国市场。近年来,韩国高丽参对华出口额较大,是所有出口国中最高的。

2.中国人参产业概述

2.1.主要地区生产规模情况

我国是全球人参最大产地国,目前人参种植分布于辽宁东部、吉林东部和黑龙江东部,河北、山西、山东有引种。

图表3:中国人参3大产区具体分布

(信息来源:公开资料 制表:农小蜂)

2.1.1.种植面积:吉林、黑龙江总种植面积超过45万亩

2021年,吉林省和黑龙江省人参总种植面积超过45万亩(46.62万亩),其中黑龙江30.3万亩,占比64.99%;吉林省16.32万亩,占比约35%。

图表4:2021年中国主要地区人参种植面积分布情况

(数据来源:黑龙江省统计年鉴、吉林省统计年鉴 制图:农小蜂)

2.1.2.产量:东北三省产量超过9万吨

主要产区集中在东北三省,分别是吉林省,黑龙江省和辽宁省。数据显示,2021年中国黑龙江省人参产量约为4.33万吨,吉林省人参产量约为4.21万吨,辽宁省人参产量为0.45万吨。

图表5:2021年中国主要地区人参产量分布情况

(数据来源:各省统计年鉴 制图:农小蜂)

2.2.全国人参领域最具优势特色的产区:吉林省

吉林省是我国人参原产地和主产区。俗话说“全球人参看中国,中国人参看吉林。”吉林省人参产业在全球和国内均处于重要地位。吉林省的人参历经4000多年历史沉淀,人参产业70余年持续发展,现阶段,吉林人参产业已成为吉林东部山区的优势农业产业,也成为全国人参领域最具优势特色的产业。

2.2.1.生产现状

种植面积常年在16万亩左右;产量常年在3万吨左右波动;产值:连续两年突破600亿元。

2.2.2.产业布局

主要产自通化市和白山市。

长白山地区:产量达3650.3吨,产值4.1亿元;人参加工工业处于初步集约化集群化发展,拥有参业龙头企业46家,其中省级14家;规模以上精深加工企业年转化鲜参3000余吨,初级加工年转化鲜参近4万吨;拥有全球最大的人参交易集散地—万良人参交易市场。

通化市:主要种植方式包括林地栽参、非林地栽参和林下参;产值达300亿元;大规模种植集中在东昌区、集安市;市场经营主体不断壮大,现有人参加工企业450余户;人参原料的精深加工转化率由8%上升到21.3%,精深加工产值由91.3亿元上升到160.7亿元;

2.2.3.国际贸易现状

中国海关数据显示,2017年以来,吉林省人参出口具有波动性。出口量峰值年份(2022年),人参相关商品出口量曾高达476.71吨,出口金额曾达0.19亿元。2022年,吉林省人参出口量约476.71吨,同比增加了118.15吨,增幅为32.95%;出口金额约0.19亿元,同比减少了0.77亿元,降幅为80.2%。

图表6:吉林省人参相关商品出口量和出口金额变化趋势

(数据来源:中国海关 制图:农小蜂)

2.3. 全国最大鲜参供应产区:黑龙江省

黑龙江省位于我国东北边陲,是世界三大寒地黑土带之一。地处寒温带,气候冷凉,雨热同季,日照时间长,昼夜温差大。区域内平原、丘陵、山地类型多样,林密草阔水美,空气清新,土质肥沃,野生中药材有1120种,蕴藏量135万吨,载入药典的药用植物有130种,绿色有机药材生产条件得天独厚,已成为继“中华大粮仓”之后,脱颖而出的又一张靓丽名片。

2.3.1. 生产现状

据黑龙江省统计年鉴数据显示,2017~2021年,黑龙江省人参种植面积、产量均整体呈正增长态势,其中,种植面积由4.58万亩增长至2021的30.3万亩,5年间增量达25.72万亩、增长了5.6倍;产量由1.14万吨增长至2021的4.33万吨,5年间增量达3.19万吨、增长了2.79倍。

2.3.2. 产业布局

在黑龙江省,主要栽培地区是东宁、海林、伊春、宝清、五常、方正、依兰、桦川、延寿、鸡西、北安、通河、虎林、佳木斯、穆棱和勃利等市县。

2.3.3. 主要问题

规范化种植普及率仅为20%左右;加工能力程度偏弱,90%的人参以鲜品形式出售;同质化竞争突出,产品体系不丰富;人参食品、药品方面的标准化体系建设滞后;品牌知名度不高。

2.3.4. 国际贸易现状

中国海关数据显示,2017年以来,黑龙江省人参出口呈现波动下降趋势。出口量峰值年份(2018年),人参相关商品出口量曾高达87.04吨,出口金额曾达0.24亿元。2022年,黑龙江省人参出口量约32.86吨,同比增长了20.57吨,增幅为167.22%;出口金额约0.01亿元,同比减少了0.03亿元,降幅为75%。

图表7:黑龙江省人参相关商品出口量和出口金额变化趋势

(数据来源:中国海关 制图:农小蜂)

2.4. 全国第三大人参产区:辽宁省

辽宁省位于中国东北地区南部,属于温带大陆性季风气候区,雨热同季,日照丰富,积温较高,为优质人参药材的生产奠定了基础。

2.4.1. 生产现状

据辽宁省统计年鉴数据显示,2015~2021年,辽宁省人参产量由0.14万吨增长至2021的0.45万吨,7年间增量达0.31万吨、增长了2.21倍,其中,2021年同比增速约2.15%。

2.4.2. 产业布局

在辽宁省,主要栽培地区是宽甸、桓仁、新宾、清原、绥中、本溪、丹东、庄河和辽阳等市县。

2.4.3. 国际贸易现状

中国海关数据显示,2017年以来,辽宁省人参出口呈现波动下降趋势。出口量峰值年份(2017年),人参相关商品出口量曾高达85.53吨,出口金额曾达0.29亿元。2022年,辽宁省人参出口量约66.59吨,同比增加了28.13吨,增幅为73.14%;出口金额约0.03亿元,同比减少了0.06亿元,降幅为71.11%。

图表8:辽宁省人参相关商品出口量和出口金额变化趋势

(数据来源:中国海关 制图:农小蜂)

3.我国人参市场主体分析

3.1.种植市场主体分析

从存量数据来看,企查查数据显示,全国人参种植相关企业的注册量整体呈正增长态势。截至2023年4月3日,我国共有近6891家正常经营状态的人参种植相关企业,从地区分布来看,主要分布在东北三省。

图表9:截至2023年4月3日中国人参种植企业数量top5省份(单位:家)

(数据来源:企查查 制图:农小蜂)

3.2.加工市场主体分析

企查查数据显示,全国人参加工相关企业的注册量整体呈正增长态势。截至2023年4月3日,我国共有约8971家人参加工相关企业,从地区分布来看,吉林省、辽宁省、黑龙江省位列前三。

图表10:截至2023年4月3日中国人参加工企业省/市top5分布情况

(信息来源:企查查 制图:农小蜂)

4.我国人参行业重点企业

4.1.益盛药业

益盛药业的主营业务为药品的研发、生产和销售。公司发展战略为“扎根传统文化,依靠现代科技,打造完整的人参产业链”,多年来对人参、西洋参研究取得了丰硕成果,且在原有药品板块的基础上,逐步向人参产业上下游拓展,现已完成了由益盛汉参种植、益盛药业、益盛汉参产业园、益盛汉参化妆品、益盛永泰蜂业、益盛彩印包装六大板块构成的产业布局,形成了药品、化妆品、健康食品三大营销中心,益盛药业从单纯的制药企业成长为贯穿人参产业链上、中、下游的企业集团。

4.2.紫鑫药业

紫鑫药业公司进入人参领域以来一直处于行业领先地位。目前,已发展成为一家集科研、开发、生产、销售、药用动植物种养殖为一体的高科技股份制企业,是中医药行业的骨干企业。在人参产业方面,公司拥有人参库存优势,还有着丰富的人参深加工产品,同时公司在人参基础研究和应用研究具有创新性及先进性,公司的高科技人参研究为人参种植、加工、新产品的研发提供了理论指导和技术支撑。

4.3.吉林敖东

吉林敖东主要从事中成药、生物化学药研发、制造和销售,同时积极布局保健食品、食品、养殖、种植等领域,逐步发展成为以医药产业为基础、以“产业+金融”双轮驱动模式快速发展的控股型集团上市公司。

4.4.中国医药

中国医药工业体系产品涵盖化学制剂、化学原料药、生物制品、中成药、中药饮片等医药细分行业,拥有国内领先的化学原料药、特色化学药、现代中药研发生产平台。经营范围包括新药研发、原料药生产与销售以及制剂生产与销售等,主要销售模式有精细化招商及推广等,并积极参与国家和省级药品集中采购。中国医药位列2021年度中国医药工业百强榜化药企业排名第50位;中国医药-重庆医药联合体位列2021年医药流通百强第5位。在联合国2020年度医疗设备类全球供应商综合排名中位列第一;在2020年中国医药保健品进出口企业100强中位列第三;荣获“2021中国企业慈善公益500强”称号;获得中物联颁发的年度医药供应链“金质奖”十佳供应链企业荣誉。

4.5.ST康美药业

ST康美药业通过实施中医药全产业链一体化运营模式,业务体系涵盖上游的道地药材种植与资源整合,中游的中药材专业市场经营,中药饮片、中成药制剂、保健食品、化学药品的生产与销售,现代医药物流体系,下游的集医疗机构资源、智慧药房、OTC零售、连锁药店、直销、医药电商、移动医疗等多种方式于一体的全方位多层次营销网络,中医药全产业链一体化运营模式和业务体系已形成,产业资源优势突出。

4.6.同仁堂

同仁堂品牌创始于1669年(清康熙八年),至今已有三百五十余年的悠久历史。公司拥有以安宫牛黄丸、同仁牛黄清心丸、同仁大活络丸等为代表的产品以及众多经典药品,常年生产的中成药超过400个品种规格,品种资源丰富,覆盖心脑血管、补益、清热、妇科、儿科等领域,以及众多经典药品家喻户晓,蜚声海内外,形成对品牌的有力支撑。

同仁堂主要经营范围为中成药的生产与销售,拥有包括中药材种植、中药材加工、中成药研发、中成药生产、医药物流配送、药品批发和零售在内的完整产业链条。

4.7.正官庄

正官庄是拥有120余年传统的韩国高丽参代表品牌,正官庄是韩国进驻英国最负盛名的百货公司——哈洛德百货的保健功能食品品牌。高丽参除了深受韩国本土市场欢迎,还深得周边国家青睐,远销60多个国家和地区,其中中国(特别是港澳台地区)、日本等国家需求巨大。2021年韩国高丽参全球销售额达10.38亿美元,80%的出口额集中在美国和亚洲市场,据海关数据显示,日本、中国香港、中国台湾三大区域占韩国高丽参出口总量的50%以上。而韩国出口的高丽参中,很大一部分是从我国东北三省长白山地区采购的人参原材料。

5.人参市场需求分析

随着生活水平的日渐提升,人们越来越注重自身的健康以及保养,这种现象使得人参的应用范围更加广泛。人参的药用价值已经被大部分制药企业开发,人参产品除了具有固元生津的功效,还有助于补充元气、镇定安神等等功效。

人参主要加工产品有原料型初加工产品(红参、生晒参、大力参、保鲜参等)、人参保健品(人参蜜片、人参茶、人参精等)、日用化工品(人参洗面奶、人参面膜、人参香皂等)、药品、人参饮料、人参食品等,国内现在已经能开发出1000多种产品。

图表11:人参加工产品

(信息来源:公开资料 制图:农小蜂)

5.1.市场规模分析

人参中含有的多种营养成分及生理活性物质,可满足现代人们日常所需的医疗保健的需要。自2012年人参列入新资源食品以来,人参产业得到迅猛发展,产量及需求量迅速增加,数据显示,2021年我国人参产量达到6.98吨,需求量超过7万吨。随着国内经济水平的提升,消费者对人参需求量近年来持续提高。

图表12:2020~2021年中国人参产量及需求量统计情况

(数据来源:公开资料 制图:农小蜂)

5.2.细分市场——人参饮料

近年来,人参作为提高免疫力的草药,市场销量逐年增长。一直以来人参的功能和价值都被大多数人所接受,但是服用上的麻烦成为制约人参产品广泛应用的主要障碍,人参饮料克服了消费者对人参食用方法上的困难。加上“疫情”催生健康需求极速提升,驱动健康食品及饮料行业持续保持高速增长规模,并且呈现品类多样、多元化发展趋势,人参品类因为自带健康属性,消费者认知强,市场发展迅速,备受各方人士关注。

5.3.细分市场——人参中药饮片

中药饮片加工是政府部门指导和监管下的市场化行业。中药饮片包括普通饮片、名贵中药材、精制饮片、药膳等。普通饮片是指专供医院、药店、诊所中医师处方配药所用的中药饮片:名贵中药材是指中药中的贵重药材,包括人参系列、冬虫夏草、鹿茸、燕窝、田七、石斛等,主要用于养生保健,也用于部分中医师处方配药:精制饮片是指经过传统炮制方法精加工而成的饮片,如党参、获苓、大黄、山药、枸杞子、贝母等,每味药单独包装并附有功能说明,大多数用于家庭个人健康调理。药膳是既符合中药君臣佐使关系,又符合膳食要求的食疗两用的单味中药或配方中药。

随着经济的高速发展,生活压力的加大,人们日益关注自身的健康问题,名贵中药材、精制饮片和药膳的市场需求不断增加。

5.4.细分市场——保健品

疫情之后,人们对保健食品行业的消费热情高涨,维生素类产品、抗免疫力产品供不应求。随着中国人民消费水平的提高、各项国家利好政策的驱动以及人们健康意识的提升,中国保健品将迎来发展黄金时期,保健食品市场必将成为国民经济增长的一个动力。

近年来,保健养生,不仅属于老年人,随着90后也开始步入30岁,朋克养生变成越来越主流的生活方式:保温杯泡枸杞,撸完串后来瓶口服液,熬夜吃燕窝鱼胶等国民对健康的诉求正在持续增长,养生保健市场也随之快速发展。

5.5.行业所处生命周期

从整体来看,当前人参产业发展方兴未艾,是我国最具发展潜力,开发价值极高的特色产业之一。人参的加工炮制,进一步丰富了人参的应用和发展,生晒参、大力参、红参、糖参、活性参和黑参的逐步应用,使人参产业更加多元化。

6.我国人参对外贸易情况

从对外贸易来看,我国虽是人参生产大国,但人参加工、产品开发能力整体偏弱,人参相关商品总进口规模常年大于总出口规模;2017年以来,中国人参相关商品总进口量波动增加,总进口金额逐年增加,总出口量及总出口金额均整体呈波动下降趋势。

6.1.进口情况

中国海关数据显示,2017年以来,中国人参相关商品总进口量波动增加,进口金额逐年增加。2022年中国人参相关商品进口量达3693.1吨,同比增长了3619.67吨,增长了49倍;进口金额达10550.39万美元,同比增长了7349万美元,增长了2倍;进口量及进口金额的增长均来自“鲜或干的西洋参”的拉动。

图表13:中国人参相关商品进口量及进口金额变化趋势

(数据来源:中国海关 制图:农小蜂)

2023年1~2月,已累计进口人参相关产品1118.14吨、价值2110.85万美元,分别占2022年总进口量、总进口金额的30.27%、20%。

6.2.出口情况

中国海关数据显示,2017~2022年,中国人参相关商品总出口量及总出口金额均整体呈波动下降趋势。2022年中国人参相关商品总出口量达1803.39吨,同比增长了286.36吨,增幅为18.87%;总出口金额达7990.07万美元,同比增加了1216.72万美元,增幅为17.96%。

图表14:中国人参相关商品总出口量及总出口金额变化趋势

(数据来源:中国海关 制图:农小蜂)

2023年1~2月,已累计出口人参相关商品291.01吨、价值1444.97万美元,分别占2022年总出口量、总出口金额的16.13%、18.08%。

完整报告点击《农小蜂:2023年中国人参产业数据分析报告》下载!