前言

中国是全球最大的生猪生产国,中国猪肉产量接近全球猪肉产量的一半,2022年,全球猪肉产量约为1.25亿吨,中国猪肉产量为5541万吨,中国猪肉产量在全球猪肉产量中所占的比重约为44.47%。近年来,随着生活水平的提高,吃的安全、吃得健康逐渐成为主流,消费者对肉类产品的要求逐渐向高蛋白、低脂肪的方向转变,禽肉、水产品在中国肉类消费结构中的比重逐渐增加,但猪肉依然是中国居民第一大肉类消费产品。据相关学者考证研究,明代初年猪肉就成为了中国人的首选肉食,2022年,全国人均肉类消费量为34.6公斤,其中,人均猪肉消费量为26.9公斤。

中国生猪养殖历史悠久,养猪在中国传统农业经济中具有重要的地位,是大部分地区农业经营的重要手段之一。经过多年的持续发展,中国生猪养殖业逐渐演变成对资金、技术、管理等均具有严格要求的关系国计民生的重要支柱性产业。最近几年,国内生猪市场价格大幅波动,在人工成本、饲料原料价格上涨的背景下,生猪产消环节严重分离,不仅放大了市场风险和交易成本,也造成市场价格的大幅波动以及生产者及消费者福利的下降,由此在生产端和消费端同时产生了对生猪养殖业高质量发展的现实需求。

1.供给现状分析

1.1.产出

1.1.1.猪肉产量

在2020年高猪价带来的高利润的激励下,2021年,中国生猪养殖业高速扩张,养殖规模大幅增长,猪肉产量明显提升,猪肉价格大幅下降,部分生猪养殖企业亏损甚至倒闭;2022年,国内生猪产能继续释放,猪肉产量维持增长趋势,但在上一年行业大幅度亏损的背景下,2022年全国猪肉产量增幅明显放缓。国家统计局统计数据显示,2022年,全国猪肉产量为5541万吨,同比增长4.63%,距离恢复近年来的峰值产量(2014年,5820.8万吨)还有279.8万吨的差距。

图表1:2022年中国猪肉产量及其变化趋势

(数据来源:国家统计局 制图:农小蜂)

1.1.2.生猪出栏量

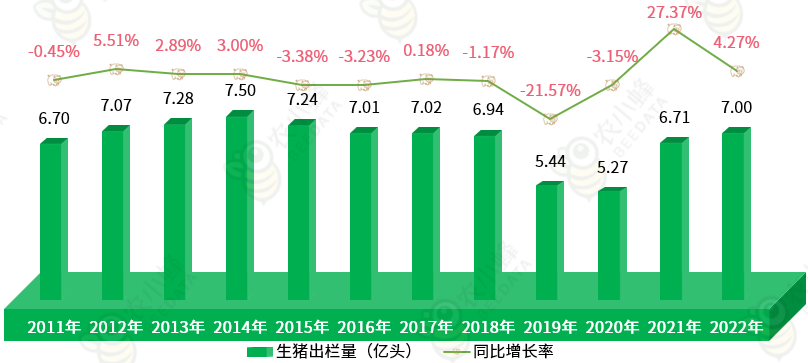

猪肉产量增长的直接原因是生猪出栏量的增长,2022年,中国全年生猪出栏7亿头(69995万头),同比增长4.27%。生猪出栏量同比增长率略低于猪肉产量同比增长率,说明得益于近年来国内种猪产业的快速发展,每头生猪的猪肉产出量(生猪胴体重)均有所增长。目前,国内猪种以国外引进品种长白猪、大约克夏猪、杜洛克猪,国内地方品种宁乡猪、内江猪、荣昌猪、太湖猪、香猪、东北民猪等养殖最为广泛,历经几十年的发展,中国生猪种业良种供给能力不断增强。

图表2:2022年中国生猪出栏量及其变化趋势

(数据来源:国家统计局 制图:农小蜂)

1.2.产能

1.2.1.生猪存栏量

从存栏量来看,2022年,中国生猪存栏量继续回升至4.53亿头(45256万头),同比增长0.74%;生猪存栏量的持续增长保障2023年一季度生猪市场的充足供应。2022年是2019年以来,全国生猪存栏量持续回升的的第3个年头,生猪存栏量同比增长率明显缩小,回升势头明显放缓。

图表3:2022年中国生猪存栏量及其变化趋势

(数据来源:国家统计局 制图:农小蜂)

1.2.2.能繁母猪存栏量

能繁母猪存栏量是保障生猪产能的核心部件,全年的生猪出栏量取决于1年前的能繁母猪存栏量。2022年年底,中国能繁母猪存栏量接近4390万头,同比增长1.41%。按农业农村部2021年9月发布的《生猪产能调控实施方案(暂行)》,2022年全国能繁母猪存栏量略高于产能调控绿色合理区域(3895万头~4305万头)上限。

图表4:2022年中国能繁母猪存栏量及其变化趋势

(数据来源:国家统计局 制图:农小蜂)

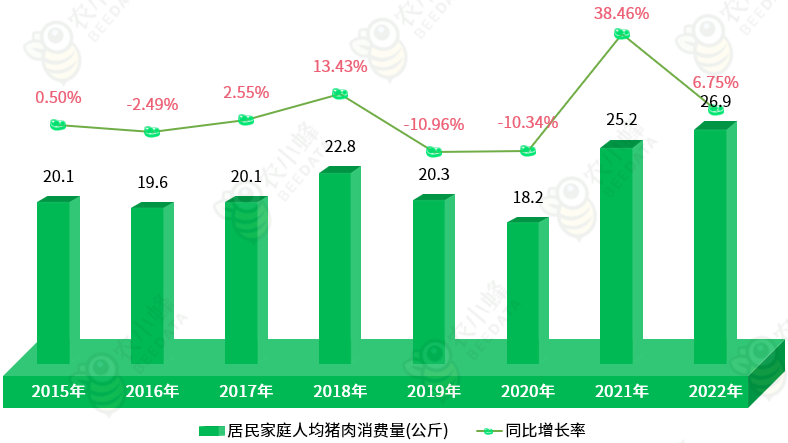

2.需求规模分析

据国家统计局数据显示,2022年,中国居民家庭人均猪肉消费量为26.9公斤,同比增长6.75%。按14亿人口进行计算,全国居民家庭消费猪肉3766万吨,折合生猪4.76亿头,在2022年全国生猪出栏量中所占的比重约为68%。就全国居民家庭猪肉消费量来看,目前全国猪肉供应供大于求现象较为明显。

图表5:中国居民家庭人均猪肉消费量变化趋势

(数据来源:国家统计局 制图:农小蜂)

2.1.消费结构

2.1.1.生鲜肉消费

猪肉的食用场景十分多样,不仅在餐桌上频繁出现,还被加工制成各种佐餐小食和零食作为日常消费或者年节礼物。中国猪肉消费类型以热鲜肉、冷鲜肉和冷冻肉为主,其中,受传统消费习惯的影响,热鲜肉产品在全国猪肉消费中所占的比例较高。

从市场份额来看,热鲜肉中国市场所占的比重约为70%,消费场所集中在农贸市场,保质期相对较短(1~2天);冷鲜肉保存时间在一周左右,价格相对较高,消费场所分布在农贸市场、加盟店、商超等,在中国猪肉市场中所占的比重约为10%;由于冷冻会破坏猪肉原有的口感和风味,冷冻肉在中国猪肉市场中所占的比重约为20%,但冷冻肉保质期较长(6~12个月),价格相对较低。

图表6:中国生鲜猪肉消费结构

(数据来源:网络搜集整理 制图:农小蜂)

2.2.2.加工消费

肉类加工是指用畜禽肉为主要原料,经调味制作的熟肉制成品或半成品,称为肉制品,如香肠、火腿、培根、酱卤肉、烧烤肉、肉干、肉脯、肉丸、调理肉串、肉饼、腌腊肉、水晶肉等。按制作工艺的不同一般可以将肉制品分为腌腊肉制品、酱卤肉制品、熏烧烤肉制品、熏煮香肠火腿制品和发酵肉制品五类。从肉制品类食品消费结构来看,中国市场上猪肉制品所占的比重在60%以上,所占的份额最大。

2021年,中国肉制品加工量为1580万吨,同比下降7.76%;与2015年的1531万吨相比,增长了49万吨,增幅约为3.2%。从同比增长率来看,2015年至2019年,中国肉制品加工量保持较为稳定的增长趋势,同比增长率在4%附近波动;2019年至2021年,中国肉制品加工量连年下降,且同比降幅呈扩张趋势。

图表7:中国肉制品加工量变化趋势

(数据来源:网络搜集整理 制图:农小蜂)

3.供需平衡分析

从供给端来看,2022年,中国生猪出栏量和猪肉产量均呈增长趋势,产能持续释放,市场供应得到充分保障。

从需求端来看,随着新冠疫情的影响逐渐消退,市场经济缓慢复苏,2022年猪肉消费与2021年相比较为平稳。一方面,随着追求健康的消费理念和人口老龄化的进一步加深,部分猪肉消费将更多的向禽肉、鱼肉等产品转移;另一方面,由于疫情的影响,居民家庭收入有所下降,人们对猪肉的价格波动更加敏感,消费意愿降低;中长期猪肉消费市场呈缓慢下降态势。

整体而言,国内猪肉消费以自给供应为主,现阶段猪肉供给量仍大于需求量,产能释放周期仍将持续。

4.市场行情分析

4.1.市场规模

作为全球最大的生猪生产和消费国。中国生猪养殖产业市场规模庞大。分别按“全国猪肉产量*猪肉平均批发价”计算得出的全国猪肉批发市场规模与“人均猪肉消费量*年末总人口*全国猪肉零售价(中间价)”计算得出的全国居民家庭猪肉消费规模作为标准进行分析。

2015年至2022年,全国猪肉批发市场规模和全国居民家庭猪肉消费规模均呈增长趋势,其中,全国猪肉批发市场规模始终维持在1万亿元以上,整体呈向上波动态势,从1.17万亿元(11742.45亿元)波动增长至1.42万亿元(14218.21亿元),增长了2475.75亿元,增幅约为21.08%;

4.2.价格趋势

据农业农村部监测数据显示,2022年,全国猪肉周均价格整体呈波动上升的态势,从年初第1周的23.11元/公斤波动上升至年末第52周的26.3元/公斤,上升了3.19元/公斤,涨幅约为13.8%。其中,全年猪肉周均价格最低点出现在第12周,为18元/公斤;价格最高点出现在第43周,为35.44元/公斤;即2022年全国猪肉周均价格波动范围的极差为17.44元/公斤。

由于消费需求在春节期间得到大量的释放,2022年一季度猪肉价格呈下降趋势;二、三季度,全国猪肉周均价格开始缓慢上涨,其中,三季度猪肉周均价格维持较低水平平稳运行,四季度受部分养殖户二次育肥、压栏及周期性因素的影响,猪肉价格快速上涨。

图表8:中国猪肉周均价格变化趋势

(数据来源:农业农村部 制图:农小蜂)

4.3.生产成本

生产成本是构成价格的基本要素,按国家发改委的相关标准,生猪的养殖成本可分为物质与服务费用、人工成本、土地成本三大板块,其中,物质与服务费用包括仔畜进价、生产过程中消耗的各种饲料费、固定资产的折旧费、医疗防疫费、工具材料费、销售费、管理费及水、电、煤等能源消耗费等。在生猪生产过程中,物质与服务费用在生猪养殖成本中所占的比重最高,约为92.9%。在物质与服务费用中,仔畜进价和饲料费所占比重分别为55.61%和40.23%,两者合计所占比重达95.84%。

图表9:2020年中国生猪养殖成本构成

(数据来源:国家发改委 制图:农小蜂)

4.4.饲料产量及价格

饲料产品对生猪的生长、保育、育肥等具有重要作用,国家发改委统计数据显示,饲料成本在生猪养殖成本中所占的比重接近40%。据中国饲料工业协会统计数据显示,2022年,中国饲料产量为30223.35万吨,其中,猪饲料产量为13597.55万吨,同比增长3.98%;其在全国饲料产量中所占的比重约为44.99%,主要生产区域依然集中在广东、广西、山东、河南、四川等产粮大省。

4.5.替代品影响

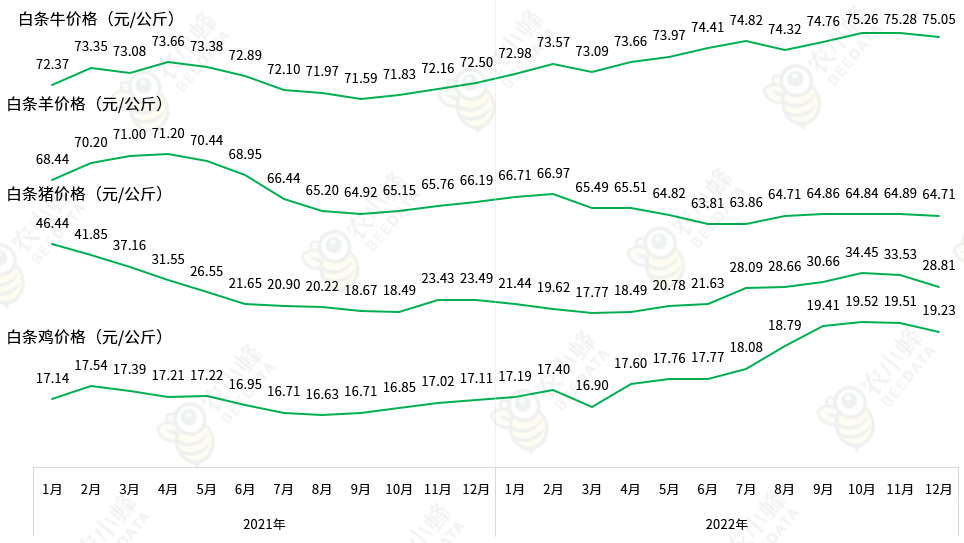

2022年,中国肉类消费产品中,除猪肉价格呈波动增长趋势外,牛肉、鸡肉价格均呈增长趋势,羊肉价格呈波动下滑趋势。

据商务部监测数据显示,2022年1~12月份,全国白条牛批发市场价格从72.98元/公斤波动增长至75.05元/公斤,增长了2.07元/公斤,增幅约为2.84%;白条鸡批发市场价格从17.19元/公斤波动增长至19.23元/公斤,增长了2.05元/公斤,增幅约为11.91%;白条羊批发市场价格从66.71元/公斤波动下降至64.71元/公斤,下降了1.99 元/公斤,降幅约为2.99%。

由此可见,鸡肉与猪肉的替代效应最为明显,在猪肉价格上涨时,绝大部分消费者会选择鸡肉作为替代,两者间价格相关关系较为紧密;牛肉、羊肉与猪肉的替代关系较浅,牛肉、羊肉价格变化对猪肉价格影响较小,其中,羊肉价格与猪肉价格的相关性最差。

图表10:中国牛、羊、猪、鸡批发市场价格趋势对比

(数据来源:商务部市场运行监测系统 制图:农小蜂)

5.主要品牌及市场主体分析

5.1.地理标志农产品

截止2023年,全国累计认定地理标志生猪产品86个,其中,有6个认定于2022年,分别是淳安花猪、确山黑猪、公馆猪、东方乳猪、黄平黑毛猪、甘南蕨麻猪。

5.2.名特优新农产品

目前全国获得名特优新农产品认证的生猪产品共有57个,累计认证生产规模760.91万头。其中,和林猪肉、石拐区猪肉、夏家店风干猪肉干条、黟县黑猪、霍邱黑猪、霍山黑猪、城厢黑猪、荔城肉猪、叶县猪肉、龙归生猪、三台黑猪肉、永寿猪肉、海勃湾区肉猪、临河郝驴驹草猪、临河巴马香猪、乌拉山猪肉、海虞二花脸猪、太仓梅山猪、金寨黑毛猪、顺昌闽北花猪、九龙猪肉、宝丰生猪、长葛猪肉、乐昌粤牧梅花猪、南雄土猪肉、陆川猪、合川黑猪、永丰黑猪肉、农多多黑猪肉、赣南香猪等30个产品认证于2022年,合计认证生产规模581.56万头。

5.3.有机产品

截止2023年3月1日,全国获得有机产品认证的生猪产品共有117个。其中,除安徽省领众农牧发展有限公司与扎鲁特旗山地草原有机农业有限责任公司获得2个生猪产品的有机认证外,其他获证书机构均只获得1个产品认证。

5.4.经营主体

中国生猪养殖行业集中度较低,格局相对分散,大规模猪企数量偏少,散户养殖依然是当前中国最主要的生猪养殖模式。据企查查数据显示,截止2023年3月1日,全国猪饲料生产企业4320家

5.5.产业集中度

从生猪出栏规模来看,据《中国畜牧兽医年鉴》数据显示,2020年,中国2077.74万户生猪养殖场中,年生猪出栏量1~49头的1948.92万户,所占比重约为93.80%;年出栏50~99头的71.04万户,所占比重约为3.42%;年出栏100~499头的41.56万户,所占比重约为2.00%;

完整报告点击《农小蜂:2023年中国生猪市场数据分析报告》下载!