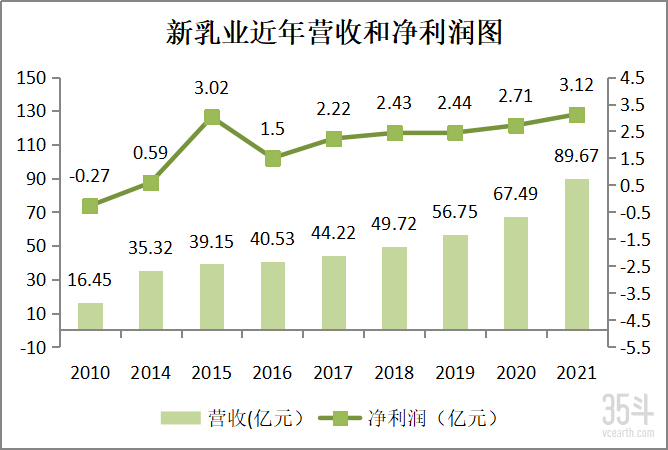

2022年5月9日,新乳业召开业绩说明会,2021年年度新乳业实现营收89.67亿元,同比增长32.87%,归母净利润3.12亿元,同比增长15.23%。以产品来说,液体乳构成了营收的92.58%。按地区分类,西南、华东、西北地区的收入分别占比40.30%、24.43%、15.96%,从2019年到2021年,西南地区占比大体呈下降趋势,但仍是营收增长的主力军。

新乳业通过内生增长和外延发展构筑版图,其中外延发展,即并购整合,被视为新乳业壮大的独特路径。自2001年至今日,其背后的企业新希望就已在乳品领域开始了一系列的并购布局,2006年新希望乳业控股有限公司成立,2015年实现扭亏为盈的新乳业开始了第二轮并购。2019年新乳业上市,随之展开第三次并购。

以并购结果来看,新乳业整体营收持续提升,2016年收入为40.53亿元,2021年收入达到89.67亿元,5年时间,实现了销售收入的翻倍增长。

表1:新乳业近年营收和净利润图

数据来源:choice,35斗整理

根据麦肯锡对上世纪90年代中期全世界大型并购项目的调查,并购的成功率通常只在三成。新乳业在其并购过程中也经历了全面亏损,我们将逐次分析三轮并购,解析其并购动因和并购行为,为有志于将并购作为增长路径的企业提供一些思路。

1. 起步西南,寻找利润增长点

时间 | 企业 | 并购金额(单位:万元) |

2001.10 |

四川新阳平乳业有限公司 |

4200 |

2001.10 |

四川新阳平奶牛发展有限公司 |

600 |

2002.04 |

安徽白帝乳业有限公司

|

2750 |

2002.06

|

四川华西乳业有限公司

|

7430 |

2002.07

|

重庆天友乳业股份有限 公司 |

4621 |

2002.07

|

四川新华西乳品饮料有 限公司 |

2549 |

2002.08

|

长春新希望苗苗乳业有限公司 |

3400 |

2002.08

|

杭州新希望双峰乳业有限公司 |

2100 |

2002.09

|

河北新天香乳业有限公司 |

2400 |

2002.09

|

青岛琴牌乳业有限公司

|

1800

|

2002.09

|

杭州新希望美丽健乳业公司 |

6000 |

2002.12

|

云南邓川蝶泉乳品有限公司 |

7344 |

2003.03

|

昆明雪兰牛奶公司

|

4618 |

表2:第一轮并购企业(2001-2003)

数据来源:浙商证券、公司公告,35斗整理

时间倒回到2001年,当新希望决定开启乳业版图时,行业已呈现伊利、蒙牛的双寡头竞争。10月,新希望集团以60%的持股比例收购了四川新阳平乳业,自此正式进军乳业。凭借其强大的资本实力,仅在2002年,新希望就收购了10家企业,企业集中在西南片区,四川是其重点布局地。

然而,由于缺乏并购后的管理经验,收购后的成效并未实现“1+1>2”。资料显示,杭州双峰、安徽白帝等公司在收购后一度出现负利润,到了2010年,几乎所有公司都出现了亏损。新乳业自2006年成立后,到2010年归母净利润分别为-1525万元、-2827万元、-1961万元、427万元、-2707万元。

2008年,三聚氰胺事件爆发,消费者对于国内的乳制品信心跌至谷底,质检机构检测新希望乳业的多个品牌都未检测出三聚氰胺,当时刚到云南任职片区经理的席刚由此发起“透明工厂计划”,3个月后,云南片区销量成功上升,成为一片亏损中的盈利黑马。

2010年,席刚担任新乳业总裁,思索让整个新乳业扭亏为盈,以及在巨大体量的伊利、蒙牛夹击下生存的方法。2011年,“24小时”巴氏鲜牛乳横空出世,“只卖当天”、“从生产到下架24小时”的打法获得了成功,这也是乳企第一次从时间的“新鲜”切入市场。自此,“鲜”战略确立,成为此后10年新乳业的指导方针。

2. 扭亏为盈,低温奶走向全国

时间 | 企业 | 并购金额(单位:万元) |

2015.06 |

湖南新希望南山液态乳业有限公司 |

16500 |

2015.07 |

新希望双喜乳业(苏州) 有限公司 |

14300 |

2015.07 |

西昌三牧 |

- |

2015.09

|

昆明市海子乳业有限公 司 |

2328 |

2016.12

|

山东朝日绿源乳业有限 公司 |

- |

2016.12

|

山东朝日绿源农业高新 技术有限公司 |

- |

表3:第二轮并购企业(2015-2016)

数据来源:浙商证券、公司公告,35斗整理

2010至2014年,新乳业以内生增长为主,围绕“24小时”系列产品进行研发和创新。2013年,新乳业旗下公司实现全面扭亏,2014年新乳业归母净利润实现5911万,2015年则是破天荒地达到了3.024亿元。

这段时期,公司财务情况较好,由此开始了新一轮的并购。新乳业于2015年并购了4家企业,2016年并购了2家企业。此次收购最直观的布局是覆盖此前的空白地区,如山东朝日绿源所在的华东地区。业内人士认为,此轮收购标志着新乳业从西南区域性乳业迈步至全国性乳企的雄心。

第二轮并购时,新乳业已具有了较好的投后管理能力。以湖南南山为例,由于经营管理能力不足、食品安全事件爆出,在收购时公司财务亏损严重。新乳业收购后,对其人事、产品等方面进行了大力整改,例如引入24小时系列产品、建立完善的员工奖励机制。2017年该公司扭亏为盈,并于2019年实现营业收入3.35亿元,净利润470万元。

在第三轮并购前,公司整体业绩情况较好。2017年、2018年公司盈收情况稳定,营业收入分别为44.22亿元和49.72亿元,归母净利润分别为2.222亿元、2.427亿元。2019年1月25日,新乳业在深交所上市,开始了第三轮并购。

3. 加快奶源布局,跨界现制茶饮

时间 | 企业 | 并购金额(单位:万元) |

2019.07 |

现代牧业 |

70915 |

2019.08 |

福州澳牛 |

35000 |

2020.5

|

寰美乳业(子公司为夏进乳业) |

171136 |

2021.03

|

“一只酸奶牛”项目 |

23100 |

2021.09

|

澳亚集团 |

5840万(美元) |

表4:第三轮并购企业(2019-2021)

数据来源:浙商证券、公司公告,35斗整理

2019至2021年,新乳业收购频率明显放缓,2019年7月,新乳业宣布以7亿入股现代牧业,成为其第二大股东,现代牧业2021年实现收入增长18%,净利润增长32%;8月,新乳业宣布收购福州澳牛55%的股权,自此踏进华南市场;2020年5月,公司宣布以17.11亿元将夏进乳业纳入麾下,夏进乳业也成为公司投后整合管理的标杆企业,在进入新乳业后的第一年,即2021年,实现营收增长18%,净利润增长超20%;2021年3月,新乳业投资“一只酸奶牛”,跨界现制茶饮;年底,收购澳亚5%股份,布局奶源。

在项目中,以2.31亿并购的“一只酸奶牛”成为新乳业并购史上亮眼的一笔。一只酸奶牛饮品店成立于2015年,以酸奶为基底制作各类饮品,其门店数量已超千家,集中在成都、重庆等地,主要客群为年轻女性。

针对此次收购,新乳业发布公告表示,其1000多家门店和大量用户将推动新乳业构建全域营销模式,为新乳业产品研发提供一手数据,从而实现用户的精准运营。除了能够为新乳业提供直接的消费者数据,布局线下奶茶店也有利于新产品的试运营,新品的测试将拥有线下的载体,消费者反馈也能及时传递至研发部门。

重庆瀚虹为“一只酸奶牛”品牌项下运营公司,根据新乳业年报,其2021年3月-12月营业收入为1.82亿元,净利润为868.11万元,下半年营收不佳主要受疫情反复的影响。新乳业正在稳步拓展“一只酸奶牛”市场,从成都、重庆,到深圳、海南、陕西河南、贵州、云南等地,实现其“精耕西南、拓展全国”的战略。

4. 并购策略与现存挑战

通过三轮并购,我们可以总结出如下并购策略:

(1)从西南向华东、华北、西北等地扩展,提高市占率。

从营收来看,西南片区收入构成了营收的主力军,其他地区营收占比逐渐上升。自2001年到2021年,新乳业以西南地区为根基,逐渐布局至华北、华南、西北等地区,接连收购福州澳牛、寰美乳业,填补全国市场空白。在2022年5月的业绩说明会上,总裁朱川介绍,根据尼尔森调研数据,新乳业在四川、云南等核心城市的低温产品市占率拥有绝对领先优势;在宁夏,以常温液体乳为主的夏进拥有超过50%的市场份额;华东、华北区域市占率不断提升。

(2)“鲜”战略引导下,低温奶形成差异化打法。

在常温奶占据市场大片江山、低温奶还属于小众产品时,席刚于2011年便确立“鲜战略”,新乳业开始以“24小时”系列产品错位切入乳业市场。相对于常温奶,低温奶通过巴氏灭菌工艺杀灭生鲜乳中的有害微生物,其保留更多营养成分、口感更加,同时保质期短,需要全程冷链。背靠新希望的冷链技术和资本能力,新乳业得以较早地研发和推广24小时产品,此产品一出,深受消费者喜爱,同行竞争对手相继推出低温产品。

(3)加快奶源布局,加快线上、线下全方位布局。

通过并购整合,新乳业加快自有奶源布局,最近的一次是2021年底针对澳亚集团的并购。公司奶源主要来自自有牧场、第三方大型牧场和专业合作社,截至2018年6月,三者占比分别为29.07%、30.59%和40.34%,到了2020年末,自供奶源占比已达到50%。

2019年,新乳业成立新零售创新部,重点发展电商平台,与盒马、饿了么、淘鲜达、拼多多等开展合作,2021年全域电商收入同比增长超80%。通过收购一只酸奶牛,新乳业得以接触海量线下消费者数据,实现线上线下资源整合。

(4)母品牌与子品牌协同发展,“1+N”模式进军全国市场。

对于如何管理并购公司,席刚曾表示并购中最大的问题是如何转变老员工的观念,在多次出手收购后,他了解到尊重并购企业的既往历史、文化和原有团队的重要性。

新乳业并购的地方乳业成立时间较早,在当地拥有相当知名度。在并购后,新乳业保留原有品牌,利用原有品牌影响力在当地进行推广,同时利用自身技术、宣传、管理优势赋能原有品牌。这种模式也被称为“1+N”,即1家母公司、1套运营体系、为N个区域品牌赋能。

并购之路还将延续,需注意扩张和偿债能力的平衡。

与持续、高额的并购行为共存的是新乳业持高不下的负债率,频繁的并购需要花费大量资金。以半年衡量,新乳业自2020上半年到2021全年的资产负债率分别为66.53、66.65、67.71、69.81,同期蒙牛资产负债率为60.29、53.53、54.16和57.19,伊利则为62.38、57.09、62.76和52.15。

另一个是短期偿债能力,用流动比率判断,新乳业流动比率近年来中位数为48.4%,2021年为48.3%,伊利近年来中位数为111.3%,2021年为115.8%,蒙牛近年来为118.4%,2021年为106.7%。乳品行业中位数为103.4%,新乳业远低于平均值和行业龙头,短期偿债能力弱。

针对此问题,席刚在每日财经的采访中表示,负债分两种,一是为了加速公司发展,二是经营不善,而新乳业属于前一种。席刚提到,目前负债水平整体可控,勿需担忧。

目前,新乳业仍在与并购企业做进一步的磨合,包括资产、人员、运营事项的交接,从品牌管理、产品研发、食安管理搭建全新团队等等。在2022年5月的投资者活动调查中,新乳业提到从2021年全年来看,规模增长中内生增长和外延贡献各占50%左右,并购整合是公司独特的发展路径,未来仍将坚持并购整合,通过内生和外延促进企业成长。第三轮并购还在进行之中,并购整合成效如何,我们拭目以待。