1、2021年规模以上乳品企业实现收入近4700亿元,同比增长10%

摘自《中国乳业研究月报》

2021年底,中国共有规模以上乳品企业(指年销售收入在2000万元以上)589家,较2020年增加17家。589家企业资产总计4640亿元、收入合计4687亿元,企均资产7.9亿元、企均收入8亿元,企业资产、收入规模进一步扩大。

2021年,规模以上乳品企业实现销售收入4687亿元,同比增长10.3%;实现利润总额376亿元,同比减少5.7%。其中,液态乳制品企业收入、利润双增;奶粉企业收入、利润双降;奶酪等其他乳制品企业收入增长、利润下降。具体来看:

(1)液态乳制品规模以上企业收入3708亿元,增长14%;实现利润252亿元,增长2.2%。

(2)奶粉规模以上企业实现收入714亿元,减少7%;实现利润111亿元,减少近20%。

(3)奶酪等其他乳制品制造业规模以上企业数量较上年增加9家,由60家上升到69家,实现收入265亿元,增长17%;实现利润约13亿元,减少8%。

以下几点值得关注:

(1)液态乳制品企业存货压力较大。

2021年底液态乳制品存货超过60亿元,同比增长近30%,远高于液态乳制品产量增幅与收入增幅。

(2)液态乳制品企业收入增幅较大,但利润增长缓慢;亏损液态乳制品企业亏损额大幅增加。

2021年液态乳制品规模以上企业收入增长13.9%,为近年来少见增幅;但成本增幅更高,达到15%,企业利润总额仅增长2.2%。此外,液态乳制品亏损企业亏损额53亿元,增长332%,显示出弱势企业困境加剧。

(3)奶粉企业收入、利润双双下滑;亏损奶粉企业亏损加剧。

2021年规模以上奶粉企业收入、利润双双大幅下滑,同比分别下降近7%、20%。153家规模以上奶粉企业中,亏损企业数量达到50个,亏损面近1/3,亏损额增加近80%。

分析认为,奶粉行业收入大幅下降,亏损企业亏损加剧,显示出奶粉市场(主要是婴幼儿奶粉市场)明显萎缩,竞争十分激烈。

(4)奶酪等其他乳制品企业收入增长,利润下降。

奶酪等其他乳制品规模以上企业尽管收入增长较快,2021年达到265亿元,增长17%。但应收账款增长更快,年底应收账款22.5亿元,同比增长42%;营业费用增长34%、管理费用增长24%;利润不到13亿元,同比减少8.4%。显示出奶酪等其他乳制品市场竞争激烈,企业为抢占市场、增加收入,大幅增加费用投入,并加大赊销力度,牺牲了利润,加大了资金周转压力。

(5)乳制品行业亏损面维持在较高水平,弱势企业经营情况进一步恶化。

亏损面高:589家规模以上企业中,有132家乳制品企业亏损,亏损面超过20%。

亏损额大幅增长:2021年亏损企业亏损额为72亿元,同比增长223%,显示出弱势乳品企业竞争低位与经营情况进一步恶化。

(6)乳制品行业销售利润率回落。

2021年规模以上乳品企业实现收入4687元,利润376亿元,销售利润率为8%,低于2020年(9.4%)。艾格农业分析认为,2021年奶价较2020年上涨13%,受奶价上涨等因素影响,营业成本增幅达到12%,大于收入增幅(10%),导致毛利率下降,进而引起销售利润率下降。

2、2021年国内仔猪供应量明显增加

摘自《中国生猪产业月度景气分析与预测报告》

2021年国内生猪产能快速恢复,能繁母猪存栏量大幅增长,全年仔猪供应量也明显增加。据BOABC数据显示,全年中国仔猪月度出栏量处于恢复性增长态势,全年合计出栏量5.62亿头,同比增加29.06%。

从月度数据看,主要分为两个阶段:

(1)2021年1~6月份:从母猪生产周期推算,2021上半年生产的仔猪主要来自2020年下半年存栏的能繁母猪,当时受养殖行情高涨影响,国内能繁母猪存栏量持续增长,加上高配种率,因此2021上半年的月度仔猪供应量不断增加。其中,2月份受冬季天气影响,仔猪成活率处于年度低位,月度仔猪供应量环比下降。

(2)2021年6~12月份:受2021上半年猪价持续下跌影响,部分养殖户进入深度亏损,猪场从年初开始采取一系列去产能措施(主动淘汰性能差的能繁母猪、降低配种率、降低妊娠率、淘汰差性能的仔猪等),因此6月份后国内仔猪供应量增幅明显下降,月度供应量以维稳为主。

2022年国内种猪群体结构将继续优化,二元母猪将完全替换三元母猪,母猪群的整体生产性能明显恢复提升,因此,我们预计2022年国内仔猪供应量同比表现为小幅增加,全年供应量维持在6亿头。

3、2021年中国肉鸡出栏量高达125亿只,创历史新高

摘自《中国肉鸡产业月度景气分析与预测报告》

2019-2020年受ASF影响,中国猪肉供给出现巨大缺口,禽肉替代消费显著增加,中国肉鸡养殖规模大幅扩张。2021年中国肉鸡养殖新增产能陆续投产,肉鸡出栏量增至125.14亿只,比2020年增长3.76%,创历史新高。

从肉鸡出栏结构来看,白羽肉鸡、黄羽种鸡、肉杂鸡分别占肉鸡出栏总量的52.20 %、32.30%和15.50%,出栏量分别为65.32亿只、40.42亿只和19.40亿只,白羽肉鸡和肉杂鸡分别比2020年增长9.60%和16.10%,黄羽肉鸡减少8.76%。

2021年中国鸡肉产量为1,820万吨,同比增长4.78%;从鸡肉产量结构来看,白羽肉鸡、黄羽肉鸡和肉杂鸡分别为1,143万吨、473万吨和204万吨,分别占鸡肉总产量的62.82%、25.99%和11.19%。

预计2022年猪肉产量继续增加,挤占鸡肉消费市场空间,鸡肉供给端存在去产能的可能性,肉鸡市场将寻找新的平衡点。

4、全球鸡蛋产量增速趋于稳定

摘自《中国蛋鸡产业月度景气分析与预测报告》

全球鸡蛋产量基本呈现持续增长的态势,由1991年的1,493万吨,增加到2000年的5,105万吨,2021年达到8,806万吨。从增速上看,1994-2010年鸡蛋产量增速为3%左右,最近10年的平均增速仅2.5%,鸡蛋供给趋于稳定,增速放缓。

欧盟、美国、日本等发达国家的鸡蛋消费已处于饱和状态。随着发展中国家经济的快速发展和人口的不断增长,鸡蛋生产持续增加,在全球鸡蛋生产中的地位逐渐提高。1990-2000年,全球鸡蛋产量的快速增长主要是被亚洲鸡蛋产量的高速增长所带动,而亚洲鸡蛋产量增速在2000年后也开始趋缓,导致全球鸡蛋产量增速下滑。

图1:全球鸡蛋产量及增速

图2:亚洲鸡蛋产量及增速

数据来源:FAO

5、十四五期间我国食糖产量稳定为主

摘自《中国食糖产业月度景气分析与预测报告》

(1)近日《“十四五”全国种植业发展规划》《广西糖业发展“十四五”规划》相继发布,从规划目标来看,“十四五”期间我国糖料种植面积和食糖产量以稳定为主。当前,虽然糖料收购价整体呈现持续上涨的态势,但糖料种植面临的主要问题是种植面积不断被其他高收益作物侵占、种植者尤其是租地种植者种植效益较低,而对于糖厂而言则要面对糖料收购价上涨带来的成本上升。

(2)国内处于集中开榨期,食糖产量快速增加,但远低于去年同期。2021年10月至2022年1月,食糖产量532.16万吨,同比减少19.3%;销售食糖209.9万吨,同比减少18.14%;累计销糖率39.44%,工业库存量81.6万吨,同比减少79.75%。

(3)12月食糖进口量下降。12月食糖进口39.54万吨,环比减少36.98%,同比减少57.66%,2021年全年累计进口食糖566.54万吨,同比增长7.02%。

(4)国际原糖消息面平淡,国内处于消费淡季,本月糖价小幅持震荡。本月白砂糖现货平均价格为5,882.89元/吨,环比上涨0.08%。

6、1-12月份水果进口总量同比增加11.05%,出口总量同比降低8.39%

摘自《中国水果市场月度分析报告》

(1)进口

12月份进口:12月份,水果的进口总量为54.13万吨;进口总额为7.78亿美元;进口的CIF价格为1436.43美元/吨。

1-12月份累计进口:1-12月累计进口699.56万吨,同比增加11.05%,进口总额累计132.27亿美元,同比增加29.34%,进口的CIF价格为1896.66美元/吨,同比增加16.46%。

(2)出口

12月份出口:12月份,水果的出口总量为40.44万吨;出口总额为5.52亿美元;出口的FOB价格为1365.29美元/吨。

1-12月份累计出口:1-12月累计出口354.25万吨,同比减少8.40%,出口总额累计54.21亿美元,同比降低15.12%,出口的FOB价格为1530.3美元/吨,同比降低7.34%。

图3:水果进出口总量和金额变化趋势(2018-2021)

数据来源:进出口数据均来源于海关统计数据及BOABC整理

7、俄罗斯制裁风险或将引发全球钾肥供应短缺

摘自《中国化肥产业月度景气分析与预测报告》

近期俄乌冲突愈演愈烈,以美国为首的西方国家陆续宣布对俄罗斯的制裁,其中包括将俄罗斯从SWIFT国际结算体系剔除。作为钾肥出口大国,俄罗斯的供应不确定性影响了全球化肥市场贸易节奏,众多国际贸易商纷纷撤销前期报价。

根据俄罗斯SWIFT协会数据,总计有约300家俄罗斯金融机构使用SWIFT,他们处理俄罗斯80%以上的国际结算。根据万德数据,2020年俄罗斯的国际贸易总额为5730亿美元,占GDP的比重达到40.5%,其中石油、天然气、农产品、化肥等为最重要的出口产品。

俄罗斯是钾肥出口大国,占全球出口总量的19%。根据艾格数据,2020年俄罗斯氯化钾产量占全球总量的20%。2020年俄罗斯氯化钾出口量为1084万吨,占全球出口贸易总量的19.0%。2021年,俄罗斯超过加拿大成为中国最大的氯化钾供应国,2021年出口至中国氯化钾总计225万吨,与2020年基本持平。

尽管制裁相关细则暂未明确,但对俄罗斯供应稳定性的担忧已经扰乱全球化肥市场贸易节奏,众多国际贸易商纷纷撤销前期报价,等到局势明朗。一旦俄罗斯钾肥贸易受到制裁,势必将加剧全球钾肥供应的短缺,届时全球钾肥价格将不可避免地再度大幅上涨。

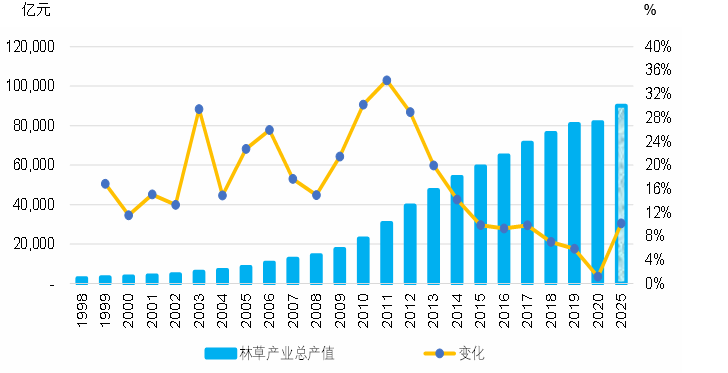

8、“十四五”我国林草产业总产值目标9万亿

摘自《中国木材及其制品市场月报》

1月28日,国家林业和草原局印发《林草产业发展规划(2021—2025年)》的通知。要求各省、自治区、直辖市、主管部门和职能部门等结合实际,认真组织实施。

林草产业发展规划(2021~2025年)目标为:到2025年,我国林草产业总产值将达9万亿元,年进出口贸易额达到1950亿美元。

2020年,我国林草产业总产值8.1万亿元,形成了经济林产品种植与采集、木材加工及木竹制品制造、林业旅游与休闲服务三个年产值超万亿元的支柱产业。

《规划》明确了“十四五”期间林草产业发展的12个重点领域,分别是经济林、木材加工、生态旅游、国家储备林工程、种苗花卉、竹产业、林下经济、森林康养、林草中药材、林业生物质能源、草产业、沙产业等。

其中与木业行业相关的领域有两个:

1、国家储备林工程:培育和改造国家储备林3000万亩以上,达到培育年限后,国家储备林建设范围内年均蓄积量净增达2000万立方米以上,年均珍稀树种和大径级用材林蓄积量净增800万立方米以上;

2、木材加工及木竹制品制造:人造板产量稳定在3亿立方米左右,地板产量稳定在8亿平方米左右,木家具产值超过8000亿元。

在木材加工方面,推动木材加工产业全面绿色转型,鼓励企业实施环保设施和技术升级改造。完善人造板工业污染排放等环保标准。鼓励新型环保胶黏剂开发、应用和推广,逐步提高低醛和无醛木材加工产品的比例。巩固提升木地板、木家具、木门、木质乐器等传统优势产业,加快发展定制家居、木结构和木质建材、高性能木质重组材等新兴产业。积极发展循环经济,推广木材加工剩余物综合利用,探索建立废旧家具、木质包装等废弃木质材料回收利用体系。

图4:中国林草产业总产值及增长幅度,1998-2025

数据来源: 林业统计年鉴, 艾格数据库